巴菲特跌跤 中國粉絲同失血

2009-03-31 工商時報 【吳瑞達/綜合報導】

據「中國證券報」指出,在全球金融危機的大背景下,大陸一批股神巴菲特的忠實「粉絲」,損失同樣慘重。近日,深圳召開的中國私募基金高峰會上,與會的基金經理人對巴菲特的投資方式,開始出現強大的質疑聲浪;稍早在大陸深圳的私募基金高峰會上,部分巴菲特的粉絲,因去年財富大縮水,而認為「巴式投資術」,不適合在中國股市。

股神巴菲特去年因投資失利,財富大幅縮水,去年第四季,波克夏公司投資收益驟降96%,全年收益下滑62%,帳面損失達到9.6%,帳上價值損失115億美元。

由於巴菲特在1965年接手波克夏後,40多年未曾投資失手,去年出現如此糟糕的紀錄,使得中國基金經理圈開始質疑股神的投資哲學。

巴菲特也為去年的投資失利,對股東表示歉意,他在致股東的公開信中,坦承自己的最大錯誤,是未能預期到國際能源價格,會在去年下半年急劇下降,以至於在油價接近歷史最高位時,加碼了美國第三大石油公司康菲石油公司的股票。

此外,巴菲特還出資2.44億美元,購買兩家愛爾蘭銀行的股票,到去年年底為止,兩家銀行的股價狂跌89%,且今年以來仍在繼續下滑。

「中國證券報」引述深圳銀信寶投資管理董事長安妮的話說,巴菲特在金融風暴裡也虧了很多錢,但他仍能很好地鎖定風險,因為他的投資對象有可轉債、優先股等很多工具;而在中國金融衍生品比較少的情況下,與巴菲特的投資環境存在不對等情況。

她說,跟巴菲特相比,大陸的基金經理人,在經歷上還是太淺薄,無論是持久力、耐力還是抵抗力,根本不能跟他相比。

而紅色資本公司董事長劉震說,巴菲特是一個非常值得敬仰的投資者,但他的操作方式,在中國可能難以適用。

劉震表示,巴菲特之所以賺錢,是因為他所募集的資金,都可以有一個很長的封閉期限,而大陸的公募基金和私募基金,卻不可能守著一檔或數隻檔股票15年不動。

在投資者的壓力下,公募基金隨時面臨贖回壓力,私募基金也有同樣的壓力。受投資期限的制約,只能關注相對短期的機會,如果管理的資產能像巴菲特那樣15年來保持穩定,那麼投資機會將多很多。

另外,深圳市龍騰資產管理董事長吳險峰則認為,經理人曾經嘗試過,在A股市場進行巴菲特式的長期投資,但實際的效果並不理想;而在香港市場投資蒙牛,也由於三聚氰氨事件的衝擊打擊很大。

2009-03-31

【華爾街日報2009-03-31】高盛高管離職創業 巴菲特計劃投資

2009年 03月 31日 14:35

高盛高管離職創業 巴菲特計劃投資

正文 評論 更多美國的文章 » 投稿 打印 轉發 MSN推薦 博客引用 英文字 體據知情人士透露﹐高盛集團(Goldman Sachs Group Inc.)銀行家特洛特(Byron Trott)將離開公司﹐創建自己的商人銀行業公司﹐巴菲特(Warren Buffett)旗下的伯克希爾-哈撒韋公司(Berkshire Hathaway Inc)計劃投資特洛特的公司。特洛特是巴菲特的主要交易撮合者之一。

已在高盛任職27年的特洛特目前為公司副董事長﹐他將離開高盛﹐建立一個基金﹐投資家族企業和創業公司並向這些公司提供建議。知情人士說﹐特洛特創建的基金規模可能達到20億美元左右。這一舉措可能會從高盛與伯克希爾的關係中強行分到一杯羹。

巴菲特接受採訪時說﹐我們會有適度的合作﹐但他沒有詳細說明投資的數額。他還說﹐我們不會是大手筆。

巴菲特在2008年致投資者信中說﹐特洛特是少有的設身處地為客戶著想的投資銀行家。2003年﹐巴菲特說﹐特洛特遠比我們所接觸過的任何投資銀行家都更瞭解伯克希爾﹐因此(我很心痛地說)他從我這賺到了錢。

現年50歲的特洛特有意以自己的姓名縮寫將公司定名為BDT Capital Partners。特洛特最近建議巴菲特達成了伯克希爾迄今最大的收購交易﹐以45億美元從芝加哥的普立茲克(Pritzker)家族手中收購了Marmon Holdings的多數股權。去年秋季特洛特還促成了巴菲特向高盛投資50億美元的交易。

巴菲特說﹐這家基金的其他投資者有可能是過去曾與特洛特合作過的一些人。其中大多數人會來自一些與特洛特關係密切的家族公司。

特洛特來自密蘇里州﹐與大本營位於內布拉斯加州奧馬哈的巴菲特同屬美國中西部出身。

特洛特從高盛離職後﹐巴菲特仍將繼續依賴高盛的建議。巴非特說﹐我們與高盛的業務聯繫不會減少﹐只不過我們也會跟特洛特做交易。會有兩個公司為我們奔走。

Heidi N. Moore / Scott Patterson

高盛高管離職創業 巴菲特計劃投資

正文 評論 更多美國的文章 » 投稿 打印 轉發 MSN推薦 博客引用 英文字 體據知情人士透露﹐高盛集團(Goldman Sachs Group Inc.)銀行家特洛特(Byron Trott)將離開公司﹐創建自己的商人銀行業公司﹐巴菲特(Warren Buffett)旗下的伯克希爾-哈撒韋公司(Berkshire Hathaway Inc)計劃投資特洛特的公司。特洛特是巴菲特的主要交易撮合者之一。

已在高盛任職27年的特洛特目前為公司副董事長﹐他將離開高盛﹐建立一個基金﹐投資家族企業和創業公司並向這些公司提供建議。知情人士說﹐特洛特創建的基金規模可能達到20億美元左右。這一舉措可能會從高盛與伯克希爾的關係中強行分到一杯羹。

巴菲特接受採訪時說﹐我們會有適度的合作﹐但他沒有詳細說明投資的數額。他還說﹐我們不會是大手筆。

巴菲特在2008年致投資者信中說﹐特洛特是少有的設身處地為客戶著想的投資銀行家。2003年﹐巴菲特說﹐特洛特遠比我們所接觸過的任何投資銀行家都更瞭解伯克希爾﹐因此(我很心痛地說)他從我這賺到了錢。

現年50歲的特洛特有意以自己的姓名縮寫將公司定名為BDT Capital Partners。特洛特最近建議巴菲特達成了伯克希爾迄今最大的收購交易﹐以45億美元從芝加哥的普立茲克(Pritzker)家族手中收購了Marmon Holdings的多數股權。去年秋季特洛特還促成了巴菲特向高盛投資50億美元的交易。

巴菲特說﹐這家基金的其他投資者有可能是過去曾與特洛特合作過的一些人。其中大多數人會來自一些與特洛特關係密切的家族公司。

特洛特來自密蘇里州﹐與大本營位於內布拉斯加州奧馬哈的巴菲特同屬美國中西部出身。

特洛特從高盛離職後﹐巴菲特仍將繼續依賴高盛的建議。巴非特說﹐我們與高盛的業務聯繫不會減少﹐只不過我們也會跟特洛特做交易。會有兩個公司為我們奔走。

Heidi N. Moore / Scott Patterson

【香港新浪網2009-03-31】比亞迪:有信心股神入股成功

比亞迪:有信心股神入股成功

2009-03-31

比亞迪總裁王傳福表示,絕對有信心完成與中美能源的合作,而且公司將用2年的時間進行各類安全、環保等認證,預計2011年開始進軍美國電動車市場。(朱永倫攝)

【明報專訊】全球領先的二次充電電池生產商比亞迪(1211)去年9月獲股神巴菲特垂青其電動汽車業務,一時間環保電動車前景被熱捧。不過,距簽約已經過去半年,18億港元的注資被延期,市場開始擔心,會否出現「第2個匯源」?昨日,在比亞迪年度業績記者會上,總裁王傳福肯定地說:「我們有絕對的信心來完成這項交易。」

指注資延遲 因手續問題

08年9月,比亞迪接受了巴郡旗下MidAmerican Energy(中美能源),以每股8元入股其一成股權的要約。王傳福解釋,注資最後期限延期至今年9月26日是因為:「9月簽約後,股東大會要等45天才召開,因此,12月底才向中國有關部門遞交申請,再遇上春節,所以審批還在進行之中,比亞迪有信心,因為這只是一個增發。按照以前的管理,增發不會有問題,不會有障礙。」公司秘書李黔補充稱,該交易需要得到中國證監會、商務部、工商局以及外管局等多個部門的批准。但他相信,審批程序會很快完成,促進這個交易早日實現。

由於手機業務盈利大跌,比亞迪08年純利倒退37%,至10億元(人民幣‧下同),但汽車業務表現突出,銷售額按年增長77%至86.5億元,全年銷量按年升1倍,達17萬輛。

09年,公司對汽車業務信心十足,王傳福透露,今年第1季度估計共售出汽車近8萬輛,而F3車型,本月訂單更供不應求,甚至出現了4000輛訂單缺口。此外,受惠於內地減免低排放車的購置稅,還有有望在下半年落實的深圳市個人購車補貼計劃,王傳福認為,公司汽車銷量大幅上升,09年汽車銷售的目標是40萬輛,至少也要達到35萬輛,汽車收入佔總營業額比重有望超過50%。

去年手機行業增長受到全球經濟影響而放緩,但王傳福表示,今年首2個月手機製造商均在清除庫存,但3月訂單已回暖,特別是IT零部件的訂單增長較快,相信09年IT業務可維持穩步增長。

2009-03-30

【新浪網2009-03-29】康菲石油:巴菲特錯在哪里

康菲石油:巴菲特錯在哪里

2009-03-29 21:21:04

轉寄給朋友

列印

孫旭東/文

2008年,康菲石油(COP.NYSE)名列世界500強公司第10位,但很多人知道這家公司卻是因為巴菲特的一封信。在2009年致股東的信中,巴菲特坦承他犯了一個嚴重的投資錯誤:“在油價和天然氣價格接近最高點時,我購買了大量的康菲石油公司股票。我沒能預計到2008年下半年能源價格的戲劇性下跌,我仍然認為未來石油價格會比現在的40─50美元/桶高得多。但是到目前為止我錯得離譜。即使石油價格回升,我選擇購買的時機也讓伯克希爾消耗了數十億美元。”

巴菲特真的錯了麼?

價值投資不以短期市價變化論英雄

在我看來,對巴菲特2008年投資業績最沒有技術含量的批評是伯克希爾損失了多少錢,如“總算下來,巴老的公司資產如今有超過百億美元的空前縮水。可以肯定的是,在執掌其投資旗艦巴郡的44年里,這是巴菲特遭遇的最大一次滑鐵盧”。

其實,相對回報在很多時候比絕對回報更科學。盡管2008年巴菲特“做了蠢事”,伯克希爾的淨資產也不過損失了9.6%。但同期標准普爾500指數下跌了37.0%,也就是說巴菲特獲得了27.4%的超額回報。如果你對這樣的業績不滿意,難道會對巴菲特1999年的業績滿意?那一年伯克希爾淨資產增長了0.5%,標准普爾上漲了21.0%。

對上述批評更為徹底的反駁是價值投資原本就不以短期市價的變化來論英雄。

巴菲特在2008年致股東的信中曾經這樣闡述他衡量投資成敗的標准,“我應該強調,我們並不以某一年這些公司的市價來判斷對它們的投資是否取得了進展。我們用兩種方法來評估自己所擁有的企業的表現,第一項測試是企業的利潤取得了怎樣的改善,我們也會考慮具體的行業狀況。第二項測試更為主觀,它主要針對這些企業的‘護城河’在過去一年內是否有所擴大來做出判斷。”

巴菲特自相矛盾?

就目前的資料來看,對巴菲特最具水准的批評出自James B. Stewart之口:“我自己在去年的時候將康菲石油等能源類股票都拋了,因為我認識到原油及其他大宗商品正處于泡沫狀態。如果說連我都能看出來這里面存在盲目樂觀情緒,那麼巴菲特自然也不該看走眼.....。我之所以把康菲石油、BNSF和穆迪單挑出來說事,是因為巴菲特對他們的操作明顯有違他自己曾說過的話。”

顯然,James B. Stewart認為錯誤的性質更重要。

不過,巴菲特是否盲目樂觀了呢?其實未必!巴菲特在油價接近最高點的時候買入了康菲石油不假,然而卻很少有人注意到2008年上半年康菲石油的股價並沒有隨著國際原油價格的飆升而大漲。

事實上,巴菲特2008年買入康菲石油的價格與2007年年末股價相差無幾,換句話說,他是在公司股價沒有充分反映油價上漲的情況下買入的。因此,說他盲目樂觀有失偏頗。

以市盈率作為評判指標也可發現巴菲特買入康菲石油的價格並不算過分。康菲石油2007年每股收益為7.22美元,巴菲特2008年買入的平均價格相當于12.27倍市盈率。作個比較就清楚了,中國石油(601857)2007年每股收益為0.75元,12.27倍市盈率的價格為9.20元,這意味著曾經在9.20元以上買入中石油的人都沒有嘲笑巴菲特的資格,而中石油上市以來的最低價格為9.71元!

如果再考慮到康菲石油2007年的業績受到非經常性損益的影響,巴菲特買入的價格就更具合理性。2007年,由于委內瑞拉政府對康菲石油的項目進行征購,公司計提了45億美元的損失。如果剔除這一損失,康菲石油的每股收益為9.97美元,以此計算巴菲特的買入價格僅為8.88倍市盈率。

當然,這里還有一個問題,巴菲特為什麼在賣出中石油後又買入了康菲石油?如果賣出石油股的理由成立,那麼買入似乎就不應成立。

其實,石油股和石油股也是有差別的。在闡述賣出中石油的理由時,巴菲特強調,“中石油的收入在很大程度上依賴于未來十年石油的價格,我對此並不消極,不過30美元一桶的時候我非常肯定,到75美元一桶的時候我就持比較中性的態度,現在石油的價格已經超過了75美元一桶。”

不過,康菲石油的勘探與開發業務對公司整體利潤的貢獻並不像中石油那麼大,這意味著油價的漲跌對公司價值的影響不如中石油劇烈。因此,完全套用買賣中石油的邏輯對康菲石油並不合適。

巴菲特確實不做短期預測

巴菲特多次聲稱自己不做短期預測,從他買入康菲石油的舉動來分析,此言不假。James B. Stewart 之所以賣出石油股,我想還是因為他預測原油價格短期內將下跌。否則,即使原油價格處于泡沫狀態,投資者也大可以持股不動。

具體到康菲石油,如果2008年上半年的價格不合理,那麼2007年底就應該賣出了。

巴菲特很謙虛地為“我沒能預計到2008年下半年能源價格的戲劇性下跌”而道歉,這其實是和股東們開了一個玩笑,如果你真的期待他能夠准確地預測短期內發生什麼事情,只能說明你對他還不夠了解。實際上,所謂的“戲劇性下跌”不也正說明巴菲特認為這事情難以預測麼?

對巴菲特而言,判斷是否持有一只股票的標准是能否取得滿意的長期回報。那麼,康菲石油是否符合這一標准呢?答案顯然是肯定的。

巴老在短短的幾句話中,依然沒有忘記強調一下“未來石油價格會比現在的40-50美元高得多”,而他也不過是“到目前為止錯得離譜”,其著眼于長期的本意躍然紙上。

如果說巴菲特與賣出中石油時有什麼不同,那就是他對原油價格的長期走勢可能更看好了。

康菲石油超跌主要是會計原因

從康菲石油股價的走勢圖來看,其股價的下跌主要是年底,與埃克森美孚(XOM.NYSE)相比,康菲石油的股價跌得有些過分。

之所以出現這種現象,可能與兩家公司的年報業績有很大關系。2008年,埃克森美孚實現淨利潤452.2億美元,同比增長11.35%;康菲石油的業績則慘不忍睹,實現淨利潤-169.98億美元,而2007年它還盈利118.91億美元。

不過,如果認真分析一下財務報表,就可以發現兩家公司業績有天壤之別的原因主要是會計因素。2008年,康菲石油對其商譽計提了254.43億美元的減值准備,對盧克石油公司的投資計提了74.1億美元的減值准備,其他資產計提了16.86億美元的減值准備。

如果不計提這總計金額高達345.39億美元的減值准備,康菲石油2008年的利潤是增長的。事實上,2008年前三個季度康菲石油的淨利潤增長了24.18%(減值准備是在第四季度計提的)。

康菲石油計提巨額的減值准備主要是因為油價下跌。在每年年末,公司會分析合並報表範圍內每個賬面上有商譽的營業單元的資產情況,如果出現了資產的公允價值比賬面價值低的情況,就要對商譽計提減值准備。2007年末,康菲石油賬面上的商譽高達293.36億美元,在2008年大幅計提減值准備後只剩下37.78億美元。

與康菲石油不同,埃克森美孚的資產中沒有商譽,因此,在油價下跌時不需計提減值准備。然而,油價暴跌對埃克森美孚公司價值的影響同樣不容忽視。

其實,美國股市的本輪下跌有許多不合理因素在內。O.S.S。資本管理公司執行合伙人奧斯卡‧謝夫認為,“在過去的6個月里,許多股票的基本面因素讓位于‘誰持有它’”,具體來說,“人們在賣空對衝基金持有的股票,這就是對衝基金持有的股票跌幅較大的原因,從而使這些基金的表現更差,引發贖回和受迫賣出。”

康菲石油的下跌極有可能不完全是基本面因素所導致,如果是這樣,以短期的市價表現來論英雄又有多大的合理性呢?

2009-03-29 21:21:04

轉寄給朋友

列印

孫旭東/文

2008年,康菲石油(COP.NYSE)名列世界500強公司第10位,但很多人知道這家公司卻是因為巴菲特的一封信。在2009年致股東的信中,巴菲特坦承他犯了一個嚴重的投資錯誤:“在油價和天然氣價格接近最高點時,我購買了大量的康菲石油公司股票。我沒能預計到2008年下半年能源價格的戲劇性下跌,我仍然認為未來石油價格會比現在的40─50美元/桶高得多。但是到目前為止我錯得離譜。即使石油價格回升,我選擇購買的時機也讓伯克希爾消耗了數十億美元。”

巴菲特真的錯了麼?

價值投資不以短期市價變化論英雄

在我看來,對巴菲特2008年投資業績最沒有技術含量的批評是伯克希爾損失了多少錢,如“總算下來,巴老的公司資產如今有超過百億美元的空前縮水。可以肯定的是,在執掌其投資旗艦巴郡的44年里,這是巴菲特遭遇的最大一次滑鐵盧”。

其實,相對回報在很多時候比絕對回報更科學。盡管2008年巴菲特“做了蠢事”,伯克希爾的淨資產也不過損失了9.6%。但同期標准普爾500指數下跌了37.0%,也就是說巴菲特獲得了27.4%的超額回報。如果你對這樣的業績不滿意,難道會對巴菲特1999年的業績滿意?那一年伯克希爾淨資產增長了0.5%,標准普爾上漲了21.0%。

對上述批評更為徹底的反駁是價值投資原本就不以短期市價的變化來論英雄。

巴菲特在2008年致股東的信中曾經這樣闡述他衡量投資成敗的標准,“我應該強調,我們並不以某一年這些公司的市價來判斷對它們的投資是否取得了進展。我們用兩種方法來評估自己所擁有的企業的表現,第一項測試是企業的利潤取得了怎樣的改善,我們也會考慮具體的行業狀況。第二項測試更為主觀,它主要針對這些企業的‘護城河’在過去一年內是否有所擴大來做出判斷。”

巴菲特自相矛盾?

就目前的資料來看,對巴菲特最具水准的批評出自James B. Stewart之口:“我自己在去年的時候將康菲石油等能源類股票都拋了,因為我認識到原油及其他大宗商品正處于泡沫狀態。如果說連我都能看出來這里面存在盲目樂觀情緒,那麼巴菲特自然也不該看走眼.....。我之所以把康菲石油、BNSF和穆迪單挑出來說事,是因為巴菲特對他們的操作明顯有違他自己曾說過的話。”

顯然,James B. Stewart認為錯誤的性質更重要。

不過,巴菲特是否盲目樂觀了呢?其實未必!巴菲特在油價接近最高點的時候買入了康菲石油不假,然而卻很少有人注意到2008年上半年康菲石油的股價並沒有隨著國際原油價格的飆升而大漲。

事實上,巴菲特2008年買入康菲石油的價格與2007年年末股價相差無幾,換句話說,他是在公司股價沒有充分反映油價上漲的情況下買入的。因此,說他盲目樂觀有失偏頗。

以市盈率作為評判指標也可發現巴菲特買入康菲石油的價格並不算過分。康菲石油2007年每股收益為7.22美元,巴菲特2008年買入的平均價格相當于12.27倍市盈率。作個比較就清楚了,中國石油(601857)2007年每股收益為0.75元,12.27倍市盈率的價格為9.20元,這意味著曾經在9.20元以上買入中石油的人都沒有嘲笑巴菲特的資格,而中石油上市以來的最低價格為9.71元!

如果再考慮到康菲石油2007年的業績受到非經常性損益的影響,巴菲特買入的價格就更具合理性。2007年,由于委內瑞拉政府對康菲石油的項目進行征購,公司計提了45億美元的損失。如果剔除這一損失,康菲石油的每股收益為9.97美元,以此計算巴菲特的買入價格僅為8.88倍市盈率。

當然,這里還有一個問題,巴菲特為什麼在賣出中石油後又買入了康菲石油?如果賣出石油股的理由成立,那麼買入似乎就不應成立。

其實,石油股和石油股也是有差別的。在闡述賣出中石油的理由時,巴菲特強調,“中石油的收入在很大程度上依賴于未來十年石油的價格,我對此並不消極,不過30美元一桶的時候我非常肯定,到75美元一桶的時候我就持比較中性的態度,現在石油的價格已經超過了75美元一桶。”

不過,康菲石油的勘探與開發業務對公司整體利潤的貢獻並不像中石油那麼大,這意味著油價的漲跌對公司價值的影響不如中石油劇烈。因此,完全套用買賣中石油的邏輯對康菲石油並不合適。

巴菲特確實不做短期預測

巴菲特多次聲稱自己不做短期預測,從他買入康菲石油的舉動來分析,此言不假。James B. Stewart 之所以賣出石油股,我想還是因為他預測原油價格短期內將下跌。否則,即使原油價格處于泡沫狀態,投資者也大可以持股不動。

具體到康菲石油,如果2008年上半年的價格不合理,那麼2007年底就應該賣出了。

巴菲特很謙虛地為“我沒能預計到2008年下半年能源價格的戲劇性下跌”而道歉,這其實是和股東們開了一個玩笑,如果你真的期待他能夠准確地預測短期內發生什麼事情,只能說明你對他還不夠了解。實際上,所謂的“戲劇性下跌”不也正說明巴菲特認為這事情難以預測麼?

對巴菲特而言,判斷是否持有一只股票的標准是能否取得滿意的長期回報。那麼,康菲石油是否符合這一標准呢?答案顯然是肯定的。

巴老在短短的幾句話中,依然沒有忘記強調一下“未來石油價格會比現在的40-50美元高得多”,而他也不過是“到目前為止錯得離譜”,其著眼于長期的本意躍然紙上。

如果說巴菲特與賣出中石油時有什麼不同,那就是他對原油價格的長期走勢可能更看好了。

康菲石油超跌主要是會計原因

從康菲石油股價的走勢圖來看,其股價的下跌主要是年底,與埃克森美孚(XOM.NYSE)相比,康菲石油的股價跌得有些過分。

之所以出現這種現象,可能與兩家公司的年報業績有很大關系。2008年,埃克森美孚實現淨利潤452.2億美元,同比增長11.35%;康菲石油的業績則慘不忍睹,實現淨利潤-169.98億美元,而2007年它還盈利118.91億美元。

不過,如果認真分析一下財務報表,就可以發現兩家公司業績有天壤之別的原因主要是會計因素。2008年,康菲石油對其商譽計提了254.43億美元的減值准備,對盧克石油公司的投資計提了74.1億美元的減值准備,其他資產計提了16.86億美元的減值准備。

如果不計提這總計金額高達345.39億美元的減值准備,康菲石油2008年的利潤是增長的。事實上,2008年前三個季度康菲石油的淨利潤增長了24.18%(減值准備是在第四季度計提的)。

康菲石油計提巨額的減值准備主要是因為油價下跌。在每年年末,公司會分析合並報表範圍內每個賬面上有商譽的營業單元的資產情況,如果出現了資產的公允價值比賬面價值低的情況,就要對商譽計提減值准備。2007年末,康菲石油賬面上的商譽高達293.36億美元,在2008年大幅計提減值准備後只剩下37.78億美元。

與康菲石油不同,埃克森美孚的資產中沒有商譽,因此,在油價下跌時不需計提減值准備。然而,油價暴跌對埃克森美孚公司價值的影響同樣不容忽視。

其實,美國股市的本輪下跌有許多不合理因素在內。O.S.S。資本管理公司執行合伙人奧斯卡‧謝夫認為,“在過去的6個月里,許多股票的基本面因素讓位于‘誰持有它’”,具體來說,“人們在賣空對衝基金持有的股票,這就是對衝基金持有的股票跌幅較大的原因,從而使這些基金的表現更差,引發贖回和受迫賣出。”

康菲石油的下跌極有可能不完全是基本面因素所導致,如果是這樣,以短期的市價表現來論英雄又有多大的合理性呢?

【中國證券報2009-03-30】私募爭議"巴菲特式"投資

私募爭議"巴菲特式"投資

鉅亨網新聞中心 (來源:財匯資訊,摘自:中國證券報)

2009 / 03 / 30 星期一 08:31 上一則 下一則

在全球金融危機的大背景下,國內一批巴菲特的忠實「粉絲」損失很大,巴菲特自己也未能倖免,損失嚴重。巴菲特是否正在走下神壇?在深圳舉行的中國私募基金峰會上,私募基金經理各有話說。

深圳市銀信寶投資管理公司董事長安妮認為,跟巴菲特相比,我們還經歷得太少,無論是持久力、耐力還是抵抗力,根本不能跟他相比。巴菲特在金融風暴裡也虧了很多錢,但他仍能很好地鎖定風險,因為他的投資對像有可轉債、優先股等很多工具;而在中國金融衍生品比較少的情況下,我們與巴菲特的投資環境有非對稱性。

深圳市明達投資管理有限公司總經理何曉認為,巴菲特在2008年下半年開始逐步買入一些股票,現在看來確實出現了比較大的虧損。但無論是科技股泡沫時代,還是2007年的中石油減持,巴菲特都曾受到了眾人的質疑,但最終結果證明他都是對的。巴菲特的投資習慣是做左側交易,他認定的是合理估值,而不是股價本身。應該把時間拉長來看,才能真正反映他的投資效果。

紅色資本董事長劉震則表示,巴菲特是一個非常值得敬仰的投資者,但他的操作在中國可能難以適用。巴菲特之所以賺錢,是因為他所募集的資金有一個很長的封閉期限,而國內的公募基金和私募基金卻不可能守著一隻或數只股票15年不動。在投資者的壓力下,公募基金隨時面臨贖回壓力,私募基金也有同樣的壓力。受投資期限的制約,我們只能關注相對短期的機會,如果管理的資產能像巴菲特那樣15年來保持穩定,那麼投資機會將多很多。

深圳市龍騰資產管理公司董事長吳險峰認為,我們曾經嘗試過在A股市場進行巴菲特式的長期投資,但實際的效果並不理想;而在香港市場投資蒙牛,也由於三聚氰氨事件的衝擊打擊很大。我不完全崇尚巴菲特的投資理念,正因為有各種風格類型的私募共存,這個行業才能做大做強。

上海尚雅投資管理有限公司投資總監常昊坦承,自己是巴菲特的追隨者,對巴菲特價值投資理念的總結有三點,即深入研究、長期投資、勇於創新,並表示自己也堅持按照這種思路在投資,從效果來看,本輪行情中,這種選擇還是比較正確的。

鉅亨網新聞中心 (來源:財匯資訊,摘自:中國證券報)

2009 / 03 / 30 星期一 08:31 上一則 下一則

在全球金融危機的大背景下,國內一批巴菲特的忠實「粉絲」損失很大,巴菲特自己也未能倖免,損失嚴重。巴菲特是否正在走下神壇?在深圳舉行的中國私募基金峰會上,私募基金經理各有話說。

深圳市銀信寶投資管理公司董事長安妮認為,跟巴菲特相比,我們還經歷得太少,無論是持久力、耐力還是抵抗力,根本不能跟他相比。巴菲特在金融風暴裡也虧了很多錢,但他仍能很好地鎖定風險,因為他的投資對像有可轉債、優先股等很多工具;而在中國金融衍生品比較少的情況下,我們與巴菲特的投資環境有非對稱性。

深圳市明達投資管理有限公司總經理何曉認為,巴菲特在2008年下半年開始逐步買入一些股票,現在看來確實出現了比較大的虧損。但無論是科技股泡沫時代,還是2007年的中石油減持,巴菲特都曾受到了眾人的質疑,但最終結果證明他都是對的。巴菲特的投資習慣是做左側交易,他認定的是合理估值,而不是股價本身。應該把時間拉長來看,才能真正反映他的投資效果。

紅色資本董事長劉震則表示,巴菲特是一個非常值得敬仰的投資者,但他的操作在中國可能難以適用。巴菲特之所以賺錢,是因為他所募集的資金有一個很長的封閉期限,而國內的公募基金和私募基金卻不可能守著一隻或數只股票15年不動。在投資者的壓力下,公募基金隨時面臨贖回壓力,私募基金也有同樣的壓力。受投資期限的制約,我們只能關注相對短期的機會,如果管理的資產能像巴菲特那樣15年來保持穩定,那麼投資機會將多很多。

深圳市龍騰資產管理公司董事長吳險峰認為,我們曾經嘗試過在A股市場進行巴菲特式的長期投資,但實際的效果並不理想;而在香港市場投資蒙牛,也由於三聚氰氨事件的衝擊打擊很大。我不完全崇尚巴菲特的投資理念,正因為有各種風格類型的私募共存,這個行業才能做大做強。

上海尚雅投資管理有限公司投資總監常昊坦承,自己是巴菲特的追隨者,對巴菲特價值投資理念的總結有三點,即深入研究、長期投資、勇於創新,並表示自己也堅持按照這種思路在投資,從效果來看,本輪行情中,這種選擇還是比較正確的。

2009-03-29

【鉅亨網2009-03-28】巴菲特入股比亞迪(01211)延期了

巴菲特入股比亞迪(01211)延期了

鉅亨網新聞中心 (來源:財匯資訊,摘自:每日經濟新聞)

2009 / 03 / 28 星期六 14:20 上一則 下一則

巴菲特入股比亞迪股份(01211,)延期了。昨日,比亞迪股份宣佈,與中美能源(MidAmeri-canEnergy)訂立補充協議,將有關MidAmerican認購新H股方式進行策略投資的最後期限延至今年9月26日。公司方面表示,香港聯交所已原則上批准相關協議,不過仍待中國證監會及相關監管機構的許可。

延期只因審批需要時間

比亞迪昨日公告表示,在3月26日與股神巴菲特旗下中美能源(MidAmericanEnergy)訂立一份補充函件協議,將中美能源投資比亞迪的最後期限延至9月26日。

對於延期一事,市場上猜測紛紛,巴菲特的入股會否與可口可樂一樣在相關部門的審批下夭折?昨日,比亞迪新聞發言人王建鈞向《每日經濟新聞》表示,「我們是很少部分的股權,出讓的股權低於10%(比亞迪股份相關公告顯示交易股權為9.89%),延期只是因為審批需要排期,這都是很正常的事。」

財富同道會首席經濟學家王亮表示,「現在確實很多人都在打聽比亞迪為什麼延期,不過我個人認為憑著巴菲特的影響力,與比亞迪的交易肯定可以成功,以目前比亞迪的情況看,巴菲特也不會後悔入股比亞迪,無論是比亞迪在鋰電池這塊的競爭力還是整個西安比亞迪的進展均被看好,延期應該是在排期審批吧。」

股神熊市抄底比亞迪

去年九月底,股神巴菲特在大熊市中突然出手比亞迪股份著實讓人吃了一驚。不過這一出手也印證了他那句「在別人恐懼時,你要貪婪;而別人貪婪時,你要恐懼。」的名言。在眾人紛紛撤退的情況下,他貪婪地抄底中國內地企業,斥資18億港元購買比亞迪股份2.25億H股。這是繼他2003年入股中石油後再次出手中國內地企業。

王亮分析,巴菲特出手比亞迪基於多方面的考慮,目前中國優秀製造企業顯然被低估。在完全競爭的環境下,可以一直做到世界行業龍頭的中國製造企業,肯定值得投資,巴菲特的這次出手,外界揣摩已久,體現了中國優秀製造企業的魅力。

據悉,巴菲特入股後,比亞迪股份曾一度受熱捧,股價曾拉高至讓巴菲特盈利翻番。股神買入後,許多機構和個人也紛紛「效仿」殺入比亞迪股份。僅2008年10月份,出現共20起左右的大股東買入行為,涉及個人、資產管理公司以及保險公司等。其中,著名的「追漲」機構安聯保險(AllianzSE),也曾在2008年10月8日、10日、14日、20日及23日共五次分批買入比亞迪股份,截至2008年10月23日安聯保險共持有2807萬股可供出售的比亞迪股份,佔其已發行股本的4.94%。

鉅亨網新聞中心 (來源:財匯資訊,摘自:每日經濟新聞)

2009 / 03 / 28 星期六 14:20 上一則 下一則

巴菲特入股比亞迪股份(01211,)延期了。昨日,比亞迪股份宣佈,與中美能源(MidAmeri-canEnergy)訂立補充協議,將有關MidAmerican認購新H股方式進行策略投資的最後期限延至今年9月26日。公司方面表示,香港聯交所已原則上批准相關協議,不過仍待中國證監會及相關監管機構的許可。

延期只因審批需要時間

比亞迪昨日公告表示,在3月26日與股神巴菲特旗下中美能源(MidAmericanEnergy)訂立一份補充函件協議,將中美能源投資比亞迪的最後期限延至9月26日。

對於延期一事,市場上猜測紛紛,巴菲特的入股會否與可口可樂一樣在相關部門的審批下夭折?昨日,比亞迪新聞發言人王建鈞向《每日經濟新聞》表示,「我們是很少部分的股權,出讓的股權低於10%(比亞迪股份相關公告顯示交易股權為9.89%),延期只是因為審批需要排期,這都是很正常的事。」

財富同道會首席經濟學家王亮表示,「現在確實很多人都在打聽比亞迪為什麼延期,不過我個人認為憑著巴菲特的影響力,與比亞迪的交易肯定可以成功,以目前比亞迪的情況看,巴菲特也不會後悔入股比亞迪,無論是比亞迪在鋰電池這塊的競爭力還是整個西安比亞迪的進展均被看好,延期應該是在排期審批吧。」

股神熊市抄底比亞迪

去年九月底,股神巴菲特在大熊市中突然出手比亞迪股份著實讓人吃了一驚。不過這一出手也印證了他那句「在別人恐懼時,你要貪婪;而別人貪婪時,你要恐懼。」的名言。在眾人紛紛撤退的情況下,他貪婪地抄底中國內地企業,斥資18億港元購買比亞迪股份2.25億H股。這是繼他2003年入股中石油後再次出手中國內地企業。

王亮分析,巴菲特出手比亞迪基於多方面的考慮,目前中國優秀製造企業顯然被低估。在完全競爭的環境下,可以一直做到世界行業龍頭的中國製造企業,肯定值得投資,巴菲特的這次出手,外界揣摩已久,體現了中國優秀製造企業的魅力。

據悉,巴菲特入股後,比亞迪股份曾一度受熱捧,股價曾拉高至讓巴菲特盈利翻番。股神買入後,許多機構和個人也紛紛「效仿」殺入比亞迪股份。僅2008年10月份,出現共20起左右的大股東買入行為,涉及個人、資產管理公司以及保險公司等。其中,著名的「追漲」機構安聯保險(AllianzSE),也曾在2008年10月8日、10日、14日、20日及23日共五次分批買入比亞迪股份,截至2008年10月23日安聯保險共持有2807萬股可供出售的比亞迪股份,佔其已發行股本的4.94%。

【中國證券報2009-03-28】巴菲特喜憂參半的一周

巴菲特喜憂參半的一周

鉅亨網新聞中心 (來源:財匯資訊,摘自:中國證券報)

2009 / 03 / 28 星期六 13:52 上一則 下一則

無論是牛市還是熊市,有關美國「股神」沃倫·巴菲特的動態永遠是市場各方關注的焦點。對於巴菲特來說,在這一周裡好消息與壞消息並存,可謂喜憂參半。

好消息是:由於最近以來市場面暖風頻吹,巴菲特的投資旗艦伯克希爾·哈撒韋公司所持的高盛集團認股權證很可能出現大幅度升值。去年10月初,伯克希爾公司向高盛注資50億美元,它不僅獲得了5萬股高盛優先股(股息率為10%,還獲得了4300多萬高盛普通股的認股權證)。這些認股權證在2013年到期,可以50億美元的總價行權,折合每股轉換價格為115美元。而在當時,高盛普通股價格在120美元左右。

該交易完成後不久,全球金融危機開始加劇,高盛股價也一路狂跌,去年11月份更跌至47.41美元的歷史新低。這使得跟隨巴菲特買股的部分投資者大失所望,巴菲特的投資眼光也開始被市場不斷質疑。

然而,高盛股價從去年11月份的低點「起步」,至今已經上漲了一倍以上,本週二更是一度衝破115美元。如果該股股價能持續站穩在115美元以上,伯克希爾的認股權證就會處於「價內」狀態。

儘管伯克希爾公司有希望因投資高盛獲得巨額盈利,但那還是2013年的事情,這家以保險、投資業務為主的公司其他方面的情況卻不樂觀。在2008年,受到美國股市大跌影響,伯克希爾公司盈利銳減62%,公司投資賬面損失了9.6%,為巴菲特1965年執掌該公司以來表現最差的一年。其持有的美國運通、富國銀行股票價值縮水嚴重;而伯克希爾公司去年10月還以與投資高盛相同的模式注資工業巨頭通用電氣(GE),其獲得的GE認股權證可以總價30億美元、每股22.25美元的價格行使,但這筆認股權證到目前為止還處於嚴重「價外」狀態。

本週二,標準普爾公司表示,如果伯克希爾公司資本水平不能提高或其持有的證券價格持續下跌,將可能失去其現有的「AAA」評級。標準普爾還表示,目前已將伯克希爾公司的評級展望由「穩定」修改為「負面」。3月12日,惠譽公司已經將伯克希爾公司的評級由「AAA」降為「AA+」。目前在三大權威評級公司中,只有穆迪公司還沒有改變對伯克希爾公司的評級,但外界認為這只是因為巴菲特持有約20%的穆迪股份的緣故。穆迪公司目前對伯克希爾公司的評級為「Aaa」,評級展望為「穩定」。

壞消息還不止一件。本周來自美國證券監督委員會(SEC)的消息稱,一家名為「國際不動產控股」的公司(IRH)因涉嫌洗錢,正在接受SEC的調查。該公司發佈的資料顯示,巴菲特是公司的名譽董事長。隨後巴菲特發表聲明稱,從來沒有與IRH進行過業務往來,也沒有進入過IRH的董事會。對此司法部門回應稱,現已將IRH的資產進行凍結,將進一步深入調查此案。

鉅亨網新聞中心 (來源:財匯資訊,摘自:中國證券報)

2009 / 03 / 28 星期六 13:52 上一則 下一則

無論是牛市還是熊市,有關美國「股神」沃倫·巴菲特的動態永遠是市場各方關注的焦點。對於巴菲特來說,在這一周裡好消息與壞消息並存,可謂喜憂參半。

好消息是:由於最近以來市場面暖風頻吹,巴菲特的投資旗艦伯克希爾·哈撒韋公司所持的高盛集團認股權證很可能出現大幅度升值。去年10月初,伯克希爾公司向高盛注資50億美元,它不僅獲得了5萬股高盛優先股(股息率為10%,還獲得了4300多萬高盛普通股的認股權證)。這些認股權證在2013年到期,可以50億美元的總價行權,折合每股轉換價格為115美元。而在當時,高盛普通股價格在120美元左右。

該交易完成後不久,全球金融危機開始加劇,高盛股價也一路狂跌,去年11月份更跌至47.41美元的歷史新低。這使得跟隨巴菲特買股的部分投資者大失所望,巴菲特的投資眼光也開始被市場不斷質疑。

然而,高盛股價從去年11月份的低點「起步」,至今已經上漲了一倍以上,本週二更是一度衝破115美元。如果該股股價能持續站穩在115美元以上,伯克希爾的認股權證就會處於「價內」狀態。

儘管伯克希爾公司有希望因投資高盛獲得巨額盈利,但那還是2013年的事情,這家以保險、投資業務為主的公司其他方面的情況卻不樂觀。在2008年,受到美國股市大跌影響,伯克希爾公司盈利銳減62%,公司投資賬面損失了9.6%,為巴菲特1965年執掌該公司以來表現最差的一年。其持有的美國運通、富國銀行股票價值縮水嚴重;而伯克希爾公司去年10月還以與投資高盛相同的模式注資工業巨頭通用電氣(GE),其獲得的GE認股權證可以總價30億美元、每股22.25美元的價格行使,但這筆認股權證到目前為止還處於嚴重「價外」狀態。

本週二,標準普爾公司表示,如果伯克希爾公司資本水平不能提高或其持有的證券價格持續下跌,將可能失去其現有的「AAA」評級。標準普爾還表示,目前已將伯克希爾公司的評級展望由「穩定」修改為「負面」。3月12日,惠譽公司已經將伯克希爾公司的評級由「AAA」降為「AA+」。目前在三大權威評級公司中,只有穆迪公司還沒有改變對伯克希爾公司的評級,但外界認為這只是因為巴菲特持有約20%的穆迪股份的緣故。穆迪公司目前對伯克希爾公司的評級為「Aaa」,評級展望為「穩定」。

壞消息還不止一件。本周來自美國證券監督委員會(SEC)的消息稱,一家名為「國際不動產控股」的公司(IRH)因涉嫌洗錢,正在接受SEC的調查。該公司發佈的資料顯示,巴菲特是公司的名譽董事長。隨後巴菲特發表聲明稱,從來沒有與IRH進行過業務往來,也沒有進入過IRH的董事會。對此司法部門回應稱,現已將IRH的資產進行凍結,將進一步深入調查此案。

2009-03-28

【NOW news 2009-03-28】《巴菲特報告》4月中上演 股神親上火線:美快要破產(2009/03/28 00:53)

《巴菲特報告》4月中上演 股神親上火線:美快要破產(2009/03/28 00:53)

股神巴菲特。(圖/美聯社) 影劇中心/綜合報導

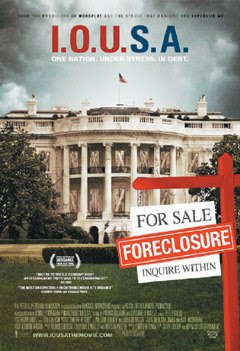

金融海嘯席捲美國,股神巴菲特也親上火線,當起了好萊塢電影的主角!在即將上映的《巴菲特報告》(英文片名《I.O.U.S.A》),提出美國快要破產的警告。

英文片名《I.O.U.S.A》點出影片的主題,其中「I.O.U.」指「借條」,也是「I owe you」我欠你錢的意思,而「U.S.A.」為「美國」,合在一起就是「我欠你錢,美國」,台灣預定自4月17日開始上演。

片中,巴菲特和充氣人偶,在波克夏股東會又唱又跳,這個畫面可是股神大銀幕的初體驗,另外,他還和小女孩打桌球,但卻失分了,讓他當場很沒面子。

這部電影的主題在探討金融危機,藉豐富史料、數據,尖銳指出美國面臨的預算危機、儲蓄危機、貿易危機,以及領導力危機。巴菲特分析指出,這場數十年來規模最大的金融問題,源頭其實是因為美國是過度消費、信用擴張的貪婪帝國,現在卻必須藉大量印鈔票,來解決瀕臨崩潰的財政。

前聯準會主席葛林斯潘同樣也擔綱電影要角,儘管片中沒有帥哥、美女,只有巴菲特、葛林斯班等財金大老,但影片主旨卻贏得美國媒體肯定,將此片封為「不願面對的呆帳」,同時獲得日舞影展、廣播影評人協會、芝加哥影評人協會提名最佳紀錄片大獎。

股神巴菲特。(圖/美聯社) 影劇中心/綜合報導

金融海嘯席捲美國,股神巴菲特也親上火線,當起了好萊塢電影的主角!在即將上映的《巴菲特報告》(英文片名《I.O.U.S.A》),提出美國快要破產的警告。

英文片名《I.O.U.S.A》點出影片的主題,其中「I.O.U.」指「借條」,也是「I owe you」我欠你錢的意思,而「U.S.A.」為「美國」,合在一起就是「我欠你錢,美國」,台灣預定自4月17日開始上演。

片中,巴菲特和充氣人偶,在波克夏股東會又唱又跳,這個畫面可是股神大銀幕的初體驗,另外,他還和小女孩打桌球,但卻失分了,讓他當場很沒面子。

這部電影的主題在探討金融危機,藉豐富史料、數據,尖銳指出美國面臨的預算危機、儲蓄危機、貿易危機,以及領導力危機。巴菲特分析指出,這場數十年來規模最大的金融問題,源頭其實是因為美國是過度消費、信用擴張的貪婪帝國,現在卻必須藉大量印鈔票,來解決瀕臨崩潰的財政。

前聯準會主席葛林斯潘同樣也擔綱電影要角,儘管片中沒有帥哥、美女,只有巴菲特、葛林斯班等財金大老,但影片主旨卻贏得美國媒體肯定,將此片封為「不願面對的呆帳」,同時獲得日舞影展、廣播影評人協會、芝加哥影評人協會提名最佳紀錄片大獎。

2009-03-27

【華爾街日報2009-03-27】李嘉誠和巴菲特誰更“超人”﹖

2009/03/27 17:43:42

李嘉誠和巴菲特誰更“超人”﹖

正文 評論 更多編輯薦讀的文章 » 投稿 打印 轉發 MSN推薦 博客引用 字 體劉罡

老話說﹐滄海橫流方顯英雄本色﹐但要是遇到世紀大海嘯﹐恐怕就沒有誰能獨立潮頭充英雄了。面對當前這場百年一遇的經濟危機﹐李“超人”和巴“股神”都沒能交出靚麗答卷。巴菲特旗艦企業伯克希爾-哈撒韋公司在去年嚴重的經濟低迷中遭受沉重打擊﹐其每股帳面價值下滑了9.6%﹐下滑幅度創巴菲特1965年接管該公司以來之最。李嘉誠旗下骨幹企業和記黃埔有限公司週四也宣佈﹐公司2008年淨利潤下降了42%。

兩位超人去年之所以走背運﹐一定程度上都與二人“咬定青山不放鬆”的性格有關。巴老堅持其價值投資的理念不變﹐他去年10月16日還在《紐約時報》發表署名文章﹐建議人們趁低價買進美股﹐然而此後美國主要股指連失重要關口﹐由當天的8979.26點跌至2009年3月5日的6594.44點﹐創下12年新低﹐巴老頭上的光環一時間也黯淡了不少。李超人則繼續在3G業務上敗走麥城﹐和記黃埔過去6年矢志不渝地向3G項目投資了數百億美元,但到目前為止仍沒看到任何回報。雖然歷史業績顯示﹐巴老在自己選定的投資項目上十之八九都笑到了最後﹐而投資者以前也曾犯過低估李嘉誠及和記黃埔的錯誤。但巴菲特去年的投資決策還是被一些人當作了反面教材﹐也有人戲言﹐李嘉誠現在也許非常希望自己從來沒聽說過3G這個東西。

然而“股神”和超人畢竟有其不同凡響之處。在去年10月初巴菲特向高盛注資50億美元後﹐這家公司股票經過半年的跌宕起伏﹐最近又站上了111.93美元的高位﹐比去年11月21日跌至的低點高了一倍以上。只要股價再上漲3美元﹐巴老當初這筆投資就能賺錢﹐也就是說巴菲特當初入股高盛沒看走眼。相比之下﹐李嘉誠的“超人”之處似乎還未在本輪經濟低迷中得到充分展現。基金經理們認為﹐李嘉誠過去幾年表現出的非凡交易技巧近來一直難覓蹤跡﹐他們因此對和記黃埔未來一段時間的股價走勢也不樂觀。

然而這並不足以讓人斷定巴菲特比李嘉誠更“超人”。作為一名從加工製造業起家的資產經營大亨﹐李嘉誠身上草根性的東西比巴菲特多﹐他經歷的人生跨越也比巴菲特要多。中國經濟十多年來首次陷入低迷使眾多一直順風順水的中小企業一時間感到不知所措﹐業務上另辟蹊徑的壓力陡然增加﹐而李嘉誠正是經歷了多次有如鳳凰涅槃般的業務轉型才走到今天的。有了從塑膠花廠老板到3G業務全球先鋒的人生跨越﹐李嘉誠難保不會在此次全球危機中再次給人以驚喜。

(本文作者劉罡是《華爾街日報》中文網編輯兼專欄撰稿人。文中所述僅代表他個人觀點)

李嘉誠和巴菲特誰更“超人”﹖

正文 評論 更多編輯薦讀的文章 » 投稿 打印 轉發 MSN推薦 博客引用 字 體劉罡

老話說﹐滄海橫流方顯英雄本色﹐但要是遇到世紀大海嘯﹐恐怕就沒有誰能獨立潮頭充英雄了。面對當前這場百年一遇的經濟危機﹐李“超人”和巴“股神”都沒能交出靚麗答卷。巴菲特旗艦企業伯克希爾-哈撒韋公司在去年嚴重的經濟低迷中遭受沉重打擊﹐其每股帳面價值下滑了9.6%﹐下滑幅度創巴菲特1965年接管該公司以來之最。李嘉誠旗下骨幹企業和記黃埔有限公司週四也宣佈﹐公司2008年淨利潤下降了42%。

兩位超人去年之所以走背運﹐一定程度上都與二人“咬定青山不放鬆”的性格有關。巴老堅持其價值投資的理念不變﹐他去年10月16日還在《紐約時報》發表署名文章﹐建議人們趁低價買進美股﹐然而此後美國主要股指連失重要關口﹐由當天的8979.26點跌至2009年3月5日的6594.44點﹐創下12年新低﹐巴老頭上的光環一時間也黯淡了不少。李超人則繼續在3G業務上敗走麥城﹐和記黃埔過去6年矢志不渝地向3G項目投資了數百億美元,但到目前為止仍沒看到任何回報。雖然歷史業績顯示﹐巴老在自己選定的投資項目上十之八九都笑到了最後﹐而投資者以前也曾犯過低估李嘉誠及和記黃埔的錯誤。但巴菲特去年的投資決策還是被一些人當作了反面教材﹐也有人戲言﹐李嘉誠現在也許非常希望自己從來沒聽說過3G這個東西。

然而“股神”和超人畢竟有其不同凡響之處。在去年10月初巴菲特向高盛注資50億美元後﹐這家公司股票經過半年的跌宕起伏﹐最近又站上了111.93美元的高位﹐比去年11月21日跌至的低點高了一倍以上。只要股價再上漲3美元﹐巴老當初這筆投資就能賺錢﹐也就是說巴菲特當初入股高盛沒看走眼。相比之下﹐李嘉誠的“超人”之處似乎還未在本輪經濟低迷中得到充分展現。基金經理們認為﹐李嘉誠過去幾年表現出的非凡交易技巧近來一直難覓蹤跡﹐他們因此對和記黃埔未來一段時間的股價走勢也不樂觀。

然而這並不足以讓人斷定巴菲特比李嘉誠更“超人”。作為一名從加工製造業起家的資產經營大亨﹐李嘉誠身上草根性的東西比巴菲特多﹐他經歷的人生跨越也比巴菲特要多。中國經濟十多年來首次陷入低迷使眾多一直順風順水的中小企業一時間感到不知所措﹐業務上另辟蹊徑的壓力陡然增加﹐而李嘉誠正是經歷了多次有如鳳凰涅槃般的業務轉型才走到今天的。有了從塑膠花廠老板到3G業務全球先鋒的人生跨越﹐李嘉誠難保不會在此次全球危機中再次給人以驚喜。

(本文作者劉罡是《華爾街日報》中文網編輯兼專欄撰稿人。文中所述僅代表他個人觀點)

【經濟日報2009-03-27】波克夏擬發債 高盛大摩相挺

波克夏擬發債 高盛大摩相挺

【經濟日報╱編譯廖玉玲/彭博資訊二十六日電】 2009.03.27 04:09 am

消息人士透露,投資大師巴菲特管理的波克夏公司,計劃最快26日發債4億美元,高盛和摩根士丹利將協助發債事宜。

消息人士表示,波克夏金融公司將發行3年期優先固定利率債券,預料穆迪(Moody's)和標準普爾(S&P)兩家信評機構可望分別給予此債券Aaa和AAA最高評級。

根據彭博資訊取得的資料,波克夏金融公司上次發債是在今年1月,當時發行2.5億美元、票息5.4%、2018年到期的債券。巴菲特上個月在致股東信裡提到,像波克夏這類沒有得到美國政府支持的公司,貸款成本愈來愈高。

他說,波克夏信用良好,但借貸成本卻遠高於那些搖搖欲墜、有政府當靠山的對手。

【2009/03/27 經濟日報】@ http://udn.com/

【經濟日報╱編譯廖玉玲/彭博資訊二十六日電】 2009.03.27 04:09 am

消息人士透露,投資大師巴菲特管理的波克夏公司,計劃最快26日發債4億美元,高盛和摩根士丹利將協助發債事宜。

消息人士表示,波克夏金融公司將發行3年期優先固定利率債券,預料穆迪(Moody's)和標準普爾(S&P)兩家信評機構可望分別給予此債券Aaa和AAA最高評級。

根據彭博資訊取得的資料,波克夏金融公司上次發債是在今年1月,當時發行2.5億美元、票息5.4%、2018年到期的債券。巴菲特上個月在致股東信裡提到,像波克夏這類沒有得到美國政府支持的公司,貸款成本愈來愈高。

他說,波克夏信用良好,但借貸成本卻遠高於那些搖搖欲墜、有政府當靠山的對手。

【2009/03/27 經濟日報】@ http://udn.com/

【聯合報2009-03-27】美國快要破產?「巴菲特報告」4月登台

美國快要破產?「巴菲特報告」4月登台

【聯合報╱記者項貽斐/台北報導】 2009.03.27 09:14 am

在「巴菲特報告」中,「股神」巴菲特親上火線。

照片/天馬行空提供

話題紀錄片紛紛登上大銀幕。金融海嘯席捲美國、「股神」巴菲特上火線以「巴菲特報告」提出「美國快要破產」的警告;「我在法國南部有間小屋」以10年時間記錄全球化衝擊下、法國農村產業的逐漸消失,這兩部受到不少影展肯定的紀錄片將在4月陸續與台灣觀眾見面。

在「巴菲特報告」中,巴菲特分析這場數十年來規模最大的金融問題源頭─美國是個過度消費、信用擴張的貪婪帝國,現在卻必須大量印鈔票企圖解決瀕臨崩潰的財政,並藉豐富史料、數據,尖銳指出美國面臨的預算危機、儲蓄危機、貿易危機和領導力危機。

「巴菲特報告」英文片名「I.O.U.S.A」點出影片的主題,其中「I.O.U.」指「借條」、也是「I owe you(我欠你錢)」的意思,而「U.S.A.」為「美國」,合在一起就是「我欠你錢,美國」。儘管沒有帥哥美女,只有巴菲特、葛林斯班等財金大老,但影片主旨卻贏得美國媒體肯定,封此片為「不願面對的呆帳」,並獲日舞影展、廣播影評人協會、芝加哥影評人協會提名最佳紀錄片大獎。

最近立法院急於通過「農村再生條例草案」引起爭議,在此同時,台灣片商引進、打著法國版「無米樂」稱號的「我在法國南部有間小屋」,則以詩意的鏡頭與機智的對白呈現法國農村問題。

「我在法國南部有間小屋」是世界知名的平面攝影家與紀錄片導演雷蒙德帕東,以十年的時間完成的作品。年近70的雷蒙德帕東透過一連串人物的特寫,帶領觀眾進入他們的生活,理解他們的價值觀。該片曾入圍坎城影展「一種注目」單元,更打敗坎城影展最佳影片「我和我的小鬼們」獲得在法國已有71年悠久歷史的「路易德呂克獎」(Prix Louis-Delluc)年度最佳電影。

●延伸閱讀:

大師新作「我在法國南部有間小屋」介紹&贈票活動

巴菲特報告 電影預告

【2009/03/27 聯合報】@ http://udn.com/

2009-03-26

【華爾街日報2009-03-26】巴菲特入股高盛沒走眼

2009年 03月 26日 10:44

巴菲特入股高盛沒走眼

正文 評論 更多特寫的文章 » 投稿 打印 轉發 MSN推薦 博客引用 英文字 體巴菲特(Warren Buffett)旗下伯克希爾-哈撒韋公司(Berkshire Hathaway)所持的高盛(Goldman Sachs)認股權證很可能大幅升值﹐因最近幾個月這家投資銀行的股票劇烈反彈。

去年10月初﹐伯克希爾向高盛注資50億美元﹐獲得了50,000股高盛累積永久優先股﹐股息率為10%。

伯克希爾還從這樁交易中獲得可購買43,478,260股高盛普通股的認股權證。這些認股權證在2013年到期﹐可以50億美元的總價行權﹐折合每股115美元。

在這樁交易後不久﹐金融危機就加劇了﹐高盛股價在11月21日跌至47.41美元低點。這令巴菲特受到一些人的責難﹐尤其是加上他還在10月16日的《紐約時報》(New York Times)發表署名文章建議買進美股。

然而﹐高盛股價從11月21日至今已經上漲了一倍以上﹐週一收於111.93美元。如果高盛股價攀升至115美元以上﹐伯克希爾的認股權證就會處於“價內”狀態(即正收益)。

Buffettologist.com網站的編輯、Midway Capital Research & Management LLC的合伙人富勒(Justin Fuller)舉例說﹐如果高盛股價達到150美元﹐巴菲特理論上就能以115美元的價格買進高盛股票﹐再以150美元的價格賣出﹐從而獲得每股35美元利潤。

如果巴菲特全部以這種方式行使高盛認股權證﹐伯克希爾在上述情況下將賺進逾15億美元。

富勒說﹐去年10月和11月的時候巴菲特還受到非議﹐但如果高盛股價繼續上漲﹐這些認股權證對伯克希爾的股東就會具有重大價值﹐從而驗證他與高盛做這樁交易的正確性。

不過﹐巴菲特去年10月16日還投資工業巨頭通用電氣(General Electric﹐簡稱GE)﹐獲得了GE的認股權證。GE認股權證可以總價30億美元、每股22.25美元的價格行使。

GE股票週一收於10.43美元﹐這意味著巴菲特的GE認股權證到目前為止還處於嚴重“價外”狀態。

Alistair Barr

(本文譯自MarketWatch)

巴菲特入股高盛沒走眼

正文 評論 更多特寫的文章 » 投稿 打印 轉發 MSN推薦 博客引用 英文字 體巴菲特(Warren Buffett)旗下伯克希爾-哈撒韋公司(Berkshire Hathaway)所持的高盛(Goldman Sachs)認股權證很可能大幅升值﹐因最近幾個月這家投資銀行的股票劇烈反彈。

去年10月初﹐伯克希爾向高盛注資50億美元﹐獲得了50,000股高盛累積永久優先股﹐股息率為10%。

伯克希爾還從這樁交易中獲得可購買43,478,260股高盛普通股的認股權證。這些認股權證在2013年到期﹐可以50億美元的總價行權﹐折合每股115美元。

在這樁交易後不久﹐金融危機就加劇了﹐高盛股價在11月21日跌至47.41美元低點。這令巴菲特受到一些人的責難﹐尤其是加上他還在10月16日的《紐約時報》(New York Times)發表署名文章建議買進美股。

然而﹐高盛股價從11月21日至今已經上漲了一倍以上﹐週一收於111.93美元。如果高盛股價攀升至115美元以上﹐伯克希爾的認股權證就會處於“價內”狀態(即正收益)。

Buffettologist.com網站的編輯、Midway Capital Research & Management LLC的合伙人富勒(Justin Fuller)舉例說﹐如果高盛股價達到150美元﹐巴菲特理論上就能以115美元的價格買進高盛股票﹐再以150美元的價格賣出﹐從而獲得每股35美元利潤。

如果巴菲特全部以這種方式行使高盛認股權證﹐伯克希爾在上述情況下將賺進逾15億美元。

富勒說﹐去年10月和11月的時候巴菲特還受到非議﹐但如果高盛股價繼續上漲﹐這些認股權證對伯克希爾的股東就會具有重大價值﹐從而驗證他與高盛做這樁交易的正確性。

不過﹐巴菲特去年10月16日還投資工業巨頭通用電氣(General Electric﹐簡稱GE)﹐獲得了GE的認股權證。GE認股權證可以總價30億美元、每股22.25美元的價格行使。

GE股票週一收於10.43美元﹐這意味著巴菲特的GE認股權證到目前為止還處於嚴重“價外”狀態。

Alistair Barr

(本文譯自MarketWatch)

【中國證券報2009-03-26】巴菲特投資公司評級面臨下調

巴菲特投資公司評級面臨下調

鉅亨網新聞中心 (來源:財匯資訊,摘自:中國證券報)

2009 / 03 / 26 星期四 10:31 上一則 下一則

24日,美國高盛集團的股價盤中一度突破115美元,超過美國「股神」巴菲特購入時的認股權證行使價。不過這個好消息沒能給巴菲特旗下的保險和投資公司伯克希爾·哈撒韋帶來足夠的好運,標準普爾還是準備下調該公司的「AAA」評級。

巴菲特挽回顏面

6個月前,巴菲特執掌的伯克希爾·哈撒韋公司向高盛集團注資50億美元,換取其等額的股息為10%的優先股,以及未來以每股115美元收購高盛50億美元普通股的認股權證。但隨後不久,金融股的暴跌將高盛「拖下水」,巴菲特購買的高盛普通股權證的價值出現虧空,市場對「股神」的質疑聲一時高漲。

向來以投資價值被低估公司而聞名的巴菲特對外界的質疑始終不予理睬。但本月9日,「股神」終於站了出來:「去年對高盛的投資讓我拿到了每年10%的優先股股息,要是放到現在,這可就不一定了。」巴菲特還表示,即使業績可能出現惡化,也不意味著「要等等再買股票」。

高盛近期的表現也算是給足了巴菲特的面子。數據顯示,高盛股價在去年11月21日觸及紀錄低點47.44美元後,一路震盪攀升,目前已漲逾一倍,其中約三分之二的漲幅為3月9日後取得。截至24日收盤,高盛股價達110.33美元,盤中更一度高見115.64美元,為去年10月23日以來首現。

目前,高盛正著眼於早些償還從政府不良資產救助計劃(TARP)中借出的100億美元。知情人士透露,高盛集團正在與美國監管機構進行談判,並希望在1個月內完成貸款清償。如此一來,公司業績可能會進一步好轉。

投資旗艦評級面臨下調

不過,伯克希爾·哈撒韋公司評級下調的壓力並沒有因此而減輕。評級公司標準普爾24日表示,可能在未來12個月內將哈撒韋公司的「AAA」信用評級下調,原因是該公司股票投資價值下跌及保險業務資本金萎縮。此前在12日,惠譽評級已將該公司「AAA」評級下調至「AA+」。

研究巴菲特投資行為的美國大學Kogod商學院金融學教授傑拉德·馬丁(Gerald Martin)表示,目前環境下,幾乎全球所有公司的前景都不太樂觀,「調低評級更多反映的是整體經濟狀況,而非伯克希爾·哈撒韋公司本身會出現什麼問題。」

在過去的12個月裡,伯克希爾·哈撒韋公司股價已累計下跌32%。該公司上個月發佈的報告顯示,其2008年第四季度盈利額暴跌96%,全年投資賬面損失9.6%,創下巴菲特接手以來盈利最差的紀錄。但歷史數據也顯示,在巴菲特掌舵的44年裡,該公司業績有38年都跑贏了標普500指數,截至去年年底,公司仍握有255億美元的現金。分析人士認為,伯克希爾·哈撒韋公司的資產負債表仍顯示出很強的償債能力,這將留給巴菲特更多的機會。

巴菲特對於高盛的投資虧損雖已基本抹平,但他旗下伯克希爾·哈撒韋公司的投資評級仍面臨下調壓力。

鉅亨網新聞中心 (來源:財匯資訊,摘自:中國證券報)

2009 / 03 / 26 星期四 10:31 上一則 下一則

24日,美國高盛集團的股價盤中一度突破115美元,超過美國「股神」巴菲特購入時的認股權證行使價。不過這個好消息沒能給巴菲特旗下的保險和投資公司伯克希爾·哈撒韋帶來足夠的好運,標準普爾還是準備下調該公司的「AAA」評級。

巴菲特挽回顏面

6個月前,巴菲特執掌的伯克希爾·哈撒韋公司向高盛集團注資50億美元,換取其等額的股息為10%的優先股,以及未來以每股115美元收購高盛50億美元普通股的認股權證。但隨後不久,金融股的暴跌將高盛「拖下水」,巴菲特購買的高盛普通股權證的價值出現虧空,市場對「股神」的質疑聲一時高漲。

向來以投資價值被低估公司而聞名的巴菲特對外界的質疑始終不予理睬。但本月9日,「股神」終於站了出來:「去年對高盛的投資讓我拿到了每年10%的優先股股息,要是放到現在,這可就不一定了。」巴菲特還表示,即使業績可能出現惡化,也不意味著「要等等再買股票」。

高盛近期的表現也算是給足了巴菲特的面子。數據顯示,高盛股價在去年11月21日觸及紀錄低點47.44美元後,一路震盪攀升,目前已漲逾一倍,其中約三分之二的漲幅為3月9日後取得。截至24日收盤,高盛股價達110.33美元,盤中更一度高見115.64美元,為去年10月23日以來首現。

目前,高盛正著眼於早些償還從政府不良資產救助計劃(TARP)中借出的100億美元。知情人士透露,高盛集團正在與美國監管機構進行談判,並希望在1個月內完成貸款清償。如此一來,公司業績可能會進一步好轉。

投資旗艦評級面臨下調

不過,伯克希爾·哈撒韋公司評級下調的壓力並沒有因此而減輕。評級公司標準普爾24日表示,可能在未來12個月內將哈撒韋公司的「AAA」信用評級下調,原因是該公司股票投資價值下跌及保險業務資本金萎縮。此前在12日,惠譽評級已將該公司「AAA」評級下調至「AA+」。

研究巴菲特投資行為的美國大學Kogod商學院金融學教授傑拉德·馬丁(Gerald Martin)表示,目前環境下,幾乎全球所有公司的前景都不太樂觀,「調低評級更多反映的是整體經濟狀況,而非伯克希爾·哈撒韋公司本身會出現什麼問題。」

在過去的12個月裡,伯克希爾·哈撒韋公司股價已累計下跌32%。該公司上個月發佈的報告顯示,其2008年第四季度盈利額暴跌96%,全年投資賬面損失9.6%,創下巴菲特接手以來盈利最差的紀錄。但歷史數據也顯示,在巴菲特掌舵的44年裡,該公司業績有38年都跑贏了標普500指數,截至去年年底,公司仍握有255億美元的現金。分析人士認為,伯克希爾·哈撒韋公司的資產負債表仍顯示出很強的償債能力,這將留給巴菲特更多的機會。

巴菲特對於高盛的投資虧損雖已基本抹平,但他旗下伯克希爾·哈撒韋公司的投資評級仍面臨下調壓力。

【經濟日報2009-03-26】波克夏評等展望 降為負向

波克夏評等展望 降為負向

【經濟日報╱編譯于倩若/綜合外電】 2009.03.26 04:31 am

信評機構標準普爾公司把波克夏的評等展望降為「負向」,要是波克夏的資本進一步縮水,標普可能摘掉波克夏的AAA頂級債信。

彭博資訊

信用評等機構標準普爾公司(S&P)25日把股神巴菲特掌舵的波克夏公司及旗下部門的評等展望由「穩定」改成「負向」,理由是股市直直落導致保險事業的資本大幅縮水。

標普說,波克夏保險事業在2008年底的資本適足比一年前大幅下滑,但標普仍暫且維持波克夏AAA的債信評等。

要是未來12個月波克夏的持股價值止跌回穩,或未來一到兩年波克夏能重建資本部位,標普將把該公司的展望調回「穩定」。

但倘若資本進一步下降,波克夏的債信評等可能被降一級至AA+。

波克夏A股股價2008年失血近三分之一,今年再跌12%。該股25日早盤小漲1.1%至8.95萬美元。投資人擔心波克夏的證券投資組合價值恐大幅縮水,以及巴菲特對衍生性金融商品的投資可能壓垮獲利,是波克夏股價跌跌不休的主因。

惠譽信評公司(Fitch)已在3月12日把波克夏的AAA頂級債信下修至AA+。惠譽說,金融導向的控股公司不該被評為AAA,因為很容易受到市場劇烈波動影響。

美國大學(AU)Kogod商學院金融教授馬丁表示,全球許多公司今年的展望都趨於負面。展望被降級反映的是全球經濟局勢,而不是波克夏真的很糟。

標準普爾說:「如果股市持續探底,且進一步重創波克夏的資本,或者我們發現波克夏出現無力把資本恢復到AAA水準的跡象,降等就會成真。」

78歲的股神巴菲特在主導波克夏投資事業的44年當中,有38年的績效優於標準普爾500指數。

根據波克夏呈給監管單位的資料,截至2008年底,該公司坐擁255億美元的現金,巴菲特曾表示可能在美國尋找收購機會。馬丁說:「波克夏資產負債表的流動性充足,巴菲特出手的機會很多。」

【2009/03/26 經濟日報】@ http://udn.com/

【星光財經網2009-03-25】比亞迪獲邀赴美參加巴菲特股東大會推介電動汽車

比亞迪獲邀赴美參加巴菲特股東大會推介電動汽車

時間:2009年3月25日 17:43 來源:星光財經網:www.128128.com

--------------------------------------------------------------------------------

記者24日從比亞迪<01211.HK> 汽車銷售有限公司得到證實,“股神”巴菲特近期對比亞迪發出邀請,參加其在美國舉辦的股東大會,並在會場上推介比亞迪的電動汽車。比亞迪總裁王傳福將出席股東大會。

比亞迪汽車銷售公司公關部經理徐安介紹說,巴菲特近日在年報中透露,5月2日,他將在其家鄉奧馬哈舉行的股東大會上,隆重推介一款來自中國的電動車,稱比亞迪的電動車“代表未來”。目前,比亞迪已經接受了巴菲特的邀請,比亞迪總裁王傳福將出席股東大會。

徐安表示,具體的“派車細節”目前正在研究計劃中,雙模電動車——比亞迪F3DM和另一款比亞迪全電動車E6都有可能亮相巴菲特的股東大會。

據了解,比亞迪電動車頗受巴菲特的青睞。2008年9月,巴菲特斥資18億港元以每股8港元的價格認購比亞迪2.25億股股份,約占比亞迪10%的股份,並表示“能夠作為比亞迪的合作夥伴,感到非常興奮”。

2008年12月,比亞迪的雙模電動車F3DM獲準上市銷售,引發了廣泛關註。目前,國際上掌握雙模技術的只有通用、豐田和比亞迪三家企業。通用、豐田的電動汽車一次充電只能行駛25公裏,比亞迪F3DM電動模式可以達到100公裏。比亞迪DM雙模電動車還突破了反復充電、家用插座充電兩大技術難關。

徐安說,目前比亞迪F3DM正在面向團體客戶銷售,今年6月將會在全國各地舉行宣傳推廣活動。此外,比亞迪電動車還有意於明年進軍北美市場,王傳福此次赴美將就此尋求合作。

時間:2009年3月25日 17:43 來源:星光財經網:www.128128.com

--------------------------------------------------------------------------------

記者24日從比亞迪<01211.HK> 汽車銷售有限公司得到證實,“股神”巴菲特近期對比亞迪發出邀請,參加其在美國舉辦的股東大會,並在會場上推介比亞迪的電動汽車。比亞迪總裁王傳福將出席股東大會。

比亞迪汽車銷售公司公關部經理徐安介紹說,巴菲特近日在年報中透露,5月2日,他將在其家鄉奧馬哈舉行的股東大會上,隆重推介一款來自中國的電動車,稱比亞迪的電動車“代表未來”。目前,比亞迪已經接受了巴菲特的邀請,比亞迪總裁王傳福將出席股東大會。

徐安表示,具體的“派車細節”目前正在研究計劃中,雙模電動車——比亞迪F3DM和另一款比亞迪全電動車E6都有可能亮相巴菲特的股東大會。

據了解,比亞迪電動車頗受巴菲特的青睞。2008年9月,巴菲特斥資18億港元以每股8港元的價格認購比亞迪2.25億股股份,約占比亞迪10%的股份,並表示“能夠作為比亞迪的合作夥伴,感到非常興奮”。

2008年12月,比亞迪的雙模電動車F3DM獲準上市銷售,引發了廣泛關註。目前,國際上掌握雙模技術的只有通用、豐田和比亞迪三家企業。通用、豐田的電動汽車一次充電只能行駛25公裏,比亞迪F3DM電動模式可以達到100公裏。比亞迪DM雙模電動車還突破了反復充電、家用插座充電兩大技術難關。

徐安說,目前比亞迪F3DM正在面向團體客戶銷售,今年6月將會在全國各地舉行宣傳推廣活動。此外,比亞迪電動車還有意於明年進軍北美市場,王傳福此次赴美將就此尋求合作。

2009-03-25

博客來售票網- 巴菲特報告

http://tickets.books.com.tw/ad/ticket/progshow.asp?ProgCode=01030001667935

巴菲特報告

◎上映時間:2009/4/17

◎上映地點:台北信義威秀、長春戲院

◎票價:

1.單張票:每張220元

2.團體優惠套票(10張):每套含10張預售票,售價2000元 (平均200元/張)

3.團體優惠套票(20張):每套含20張預售票,售價3600元 (平均180元/張)

◎預售票於電影上映期間內至指定上映戲院皆可使用。請儘早於上映期間內至戲院觀賞,上片日期及週數會視情況而有所變動,詳細上映時間請參閱當天的報紙、電影網站公布的電影放映時刻表

繁榮或毀滅?復甦或敗亡?

“股神”巴菲特首度大螢幕震撼開講!

揭開全球金融海嘯背後,美國至今「不願面對的真相」

當國債赤字即將衝破十兆美元,更大的災難就要引爆………

《巴菲特報告》劇情簡介

投資銀行巨擘貝爾斯登,雷曼兄弟,在全球投資人的驚呼中砰然倒地。誰會是下一個破產者? 次貸「二房」房利美、房地美,保險集團龍頭AIG,福特、通用、克萊斯勒三大車廠的虧損猶如無底黑洞,政府宛如被挾持,只能不斷注資擔保。但是,誰來擔保債台高築的美國?一場比次貸更大的危機已經若隱若現……唯有瞭解真相,你,才有可能躲過浩劫。

全球首富之一,擁有「股神」稱號的華倫‧巴菲特首度大螢幕現身主講,分析這場數十年來規模最大金融海嘯的源頭-一個過度消費、信用擴張、國債赤字逼近十兆美元大關的貪婪帝國。曾經是地球上最富裕強大的國家,現在卻必須大量印鈔來「解決」瀕臨崩潰的財政問題,這場「把紙變錢的遊戲」 還能粉飾太平多久?

引用豐富史料、翔實數據、以及生動說明,【巴菲特報告】尖銳指出當今美國所面臨的四大問題:預算危機、儲蓄危機、貿易危機和領導力危機。此外,導演更專訪到多位主導美國財政及貨幣政策的官員,分析這一場世紀危機形成的前因後果,以及對未來美國和世界經濟將造成的深遠影響。

電影主講人-華倫巴菲特簡介

華倫‧愛德華‧巴菲特(Warren Edward Buffett,1930年8月30日-),美國投資家、企業家、及慈善家,被稱為股神,尊稱為奧瑪哈的先知、或奧瑪哈的聖賢(the "Oracle of Omaha" or the "Sage of Omaha")。他藉由睿智地投資,匯聚了非常龐大的財富,尤其是透過他在波克夏‧海瑟威公司(Berkshire Hathaway)的持股。目前巴菲特是該公司的最大股東,並擔任主席及執行長的職務。根據估計,巴菲特目前擁有約620億美元的淨資產。根據《富比士》雜誌公布的2008年度全球富豪榜,他已經超過比爾‧蓋茲成為全球首富。2006年6月,巴菲特承諾將其資產捐獻給慈善機構,其中85%將交由蓋茲夫婦基金會來運用。巴菲特此一大手筆的慈善捐贈,創下了美國有史以來的紀錄。

儘管巴菲特擁有龐大的財富,卻以生活儉樸著稱。1989年波克夏以670萬美元資金,購置企業專機時,華倫‧巴菲特打趣地將其命名為「站不住腳號」(The Indefensible),因為他過去一向對其他企業執行長的相同行為,嚴辭抨擊。巴菲特目前仍居住在奧瑪哈中部的老房子內,這是他在1958年以$31,500美元、於內布拉斯加州丹地(Dundee)郊區所購置的(不過他也在加州的拉古拿海灘(Laguna Beach),擁有一棟夏季渡假小屋)。目前年薪$10萬美元,相較與其他美國史坦普500大企業的高級主管(2003年平均水準約為900萬美元),可說是非常保守的。2007年,巴菲特獲選為《時代》雜誌(Time Magazine)世界百大最具影響力人士之一。

首?經授權的自傳《雪球》於2008年9月29日發售。

巴菲特報告

◎上映時間:2009/4/17

◎上映地點:台北信義威秀、長春戲院

◎票價:

1.單張票:每張220元

2.團體優惠套票(10張):每套含10張預售票,售價2000元 (平均200元/張)

3.團體優惠套票(20張):每套含20張預售票,售價3600元 (平均180元/張)

◎預售票於電影上映期間內至指定上映戲院皆可使用。請儘早於上映期間內至戲院觀賞,上片日期及週數會視情況而有所變動,詳細上映時間請參閱當天的報紙、電影網站公布的電影放映時刻表

繁榮或毀滅?復甦或敗亡?

“股神”巴菲特首度大螢幕震撼開講!

揭開全球金融海嘯背後,美國至今「不願面對的真相」

當國債赤字即將衝破十兆美元,更大的災難就要引爆………

《巴菲特報告》劇情簡介

投資銀行巨擘貝爾斯登,雷曼兄弟,在全球投資人的驚呼中砰然倒地。誰會是下一個破產者? 次貸「二房」房利美、房地美,保險集團龍頭AIG,福特、通用、克萊斯勒三大車廠的虧損猶如無底黑洞,政府宛如被挾持,只能不斷注資擔保。但是,誰來擔保債台高築的美國?一場比次貸更大的危機已經若隱若現……唯有瞭解真相,你,才有可能躲過浩劫。

全球首富之一,擁有「股神」稱號的華倫‧巴菲特首度大螢幕現身主講,分析這場數十年來規模最大金融海嘯的源頭-一個過度消費、信用擴張、國債赤字逼近十兆美元大關的貪婪帝國。曾經是地球上最富裕強大的國家,現在卻必須大量印鈔來「解決」瀕臨崩潰的財政問題,這場「把紙變錢的遊戲」 還能粉飾太平多久?

引用豐富史料、翔實數據、以及生動說明,【巴菲特報告】尖銳指出當今美國所面臨的四大問題:預算危機、儲蓄危機、貿易危機和領導力危機。此外,導演更專訪到多位主導美國財政及貨幣政策的官員,分析這一場世紀危機形成的前因後果,以及對未來美國和世界經濟將造成的深遠影響。

電影主講人-華倫巴菲特簡介

華倫‧愛德華‧巴菲特(Warren Edward Buffett,1930年8月30日-),美國投資家、企業家、及慈善家,被稱為股神,尊稱為奧瑪哈的先知、或奧瑪哈的聖賢(the "Oracle of Omaha" or the "Sage of Omaha")。他藉由睿智地投資,匯聚了非常龐大的財富,尤其是透過他在波克夏‧海瑟威公司(Berkshire Hathaway)的持股。目前巴菲特是該公司的最大股東,並擔任主席及執行長的職務。根據估計,巴菲特目前擁有約620億美元的淨資產。根據《富比士》雜誌公布的2008年度全球富豪榜,他已經超過比爾‧蓋茲成為全球首富。2006年6月,巴菲特承諾將其資產捐獻給慈善機構,其中85%將交由蓋茲夫婦基金會來運用。巴菲特此一大手筆的慈善捐贈,創下了美國有史以來的紀錄。

儘管巴菲特擁有龐大的財富,卻以生活儉樸著稱。1989年波克夏以670萬美元資金,購置企業專機時,華倫‧巴菲特打趣地將其命名為「站不住腳號」(The Indefensible),因為他過去一向對其他企業執行長的相同行為,嚴辭抨擊。巴菲特目前仍居住在奧瑪哈中部的老房子內,這是他在1958年以$31,500美元、於內布拉斯加州丹地(Dundee)郊區所購置的(不過他也在加州的拉古拿海灘(Laguna Beach),擁有一棟夏季渡假小屋)。目前年薪$10萬美元,相較與其他美國史坦普500大企業的高級主管(2003年平均水準約為900萬美元),可說是非常保守的。2007年,巴菲特獲選為《時代》雜誌(Time Magazine)世界百大最具影響力人士之一。

首?經授權的自傳《雪球》於2008年9月29日發售。

【NOW news 2009-03-24】曾遭揶揄!波克夏股價漲 股神巴菲特回來啦

曾遭揶揄!波克夏股價漲 股神巴菲特回來啦(2009/03/24 16:49)

國際中心/綜合報導

股神華倫巴菲特投資的波克夏公司因為投資失利,不但評比遭信評權威惠譽降級,投資的商品也讓網友大罵是賠錢貨;不過可能是被刺激到了,波克夏近期股價一飛沖天,在過去12天大漲28%,重回每股9萬元大關,一掃陰霾也算出了口氣。

滿頭白髮、笑容可掬,年近80的巴菲特之前卻成為過街老鼠人人喊打,因為投資不少企業垃圾債券的他,不但牽連美金共140億,連旗下的波克夏公司跌幅也將近5成,還被評為「垃圾等級」,不過「股神」這個金字招牌現在可是回來了。

不曉得是不是受到刺激,波克夏公司的股價自從3月5日收盤7萬2400美元,創下5年半以來新低後,曲線一路往上爬,到3月23日收盤重回9萬美元大關,12天大漲28%。

而他之前買下高盛到現在,股價一路往下跌,幅度高達41%,不過高盛股價倒也很爭氣,去年11月創下52美元低點後,幅度一路上揚,3月23日收盤111美元,幾乎漲了一倍以上。如果高盛股價一路飆到115美元,那波克夏公司等於大賺一筆。

去年10月19日,巴菲特說,「老實說,現在經濟的動盪,是我未曾見過的。」金融海嘯就連巴菲特也搖頭嘆息,不過看看股神在市場的投資,儘管曾遇到大風大浪,最後還是回歸平穩,讓人不得不佩服薑果然還是老的辣!(新聞來源:東森新聞記者李姿瑩、周育鋒)

國際中心/綜合報導

股神華倫巴菲特投資的波克夏公司因為投資失利,不但評比遭信評權威惠譽降級,投資的商品也讓網友大罵是賠錢貨;不過可能是被刺激到了,波克夏近期股價一飛沖天,在過去12天大漲28%,重回每股9萬元大關,一掃陰霾也算出了口氣。

滿頭白髮、笑容可掬,年近80的巴菲特之前卻成為過街老鼠人人喊打,因為投資不少企業垃圾債券的他,不但牽連美金共140億,連旗下的波克夏公司跌幅也將近5成,還被評為「垃圾等級」,不過「股神」這個金字招牌現在可是回來了。

不曉得是不是受到刺激,波克夏公司的股價自從3月5日收盤7萬2400美元,創下5年半以來新低後,曲線一路往上爬,到3月23日收盤重回9萬美元大關,12天大漲28%。

而他之前買下高盛到現在,股價一路往下跌,幅度高達41%,不過高盛股價倒也很爭氣,去年11月創下52美元低點後,幅度一路上揚,3月23日收盤111美元,幾乎漲了一倍以上。如果高盛股價一路飆到115美元,那波克夏公司等於大賺一筆。

去年10月19日,巴菲特說,「老實說,現在經濟的動盪,是我未曾見過的。」金融海嘯就連巴菲特也搖頭嘆息,不過看看股神在市場的投資,儘管曾遇到大風大浪,最後還是回歸平穩,讓人不得不佩服薑果然還是老的辣!(新聞來源:東森新聞記者李姿瑩、周育鋒)

2009-03-23

【聯合報2009-03-23】透視投資大師》巴菲特 看警鐘下的啟發

透視投資大師》巴菲特 看警鐘下的啟發

2009/03/23

【聯合報╱文╱城國斌】

關於美國房地產,巴菲特也有其見解。巴菲特總結癥結所在:「不該借到資金的人,透過不該貸出資金的機構,得到貸款。」

巴菲特指出,購屋者跟金融機構間,一起踏入這個「假設未來房價會一直上漲的虛幻契約」。這種不思索未來的作法,正全面反噬經濟發展。

巴菲特從旗下「克雷頓房屋」的營運狀況中,對房屋市場和貸款市場提出他的看法,頗值得大家(包括國內購屋族)參考。巴菲特觀察,這家公司有近20萬名貸款者,儘管沒有最豐厚的收入、最優等級的信用評等,但在次貸風暴發生後,無論貸款拖欠率、法拍率…,都沒有太大變化。

巴菲特歸納,原因是這些貸款人「關注的是其全部應付貸款,相對其實際(而非預期)收入的比例」。巴菲特也發現,這些人多半以「完整償付」為原則,而不會以債養債、或用未來繳款利率會浮動的初期低息契約,或是考慮付不出貸款時,趕快脫手來解套。

擁抱現金 注定貶值

巴菲特在股東信中,提到了四個警鐘,分別是「現金為王」、「政府公債泡沫化」、「劇烈通膨」、「劣幣逐良幣」,其中,前三者之間,互有關係,頗值得大家共同注意。

首先,金融風暴中,罕見的股市、債市、房市三跌的超級風暴發生,所有的人都心生恐懼,紛紛在低利率時代,擁抱「現金為王」的觀念。

巴菲特認為,擁抱現金,讓人一時心安,但其實是選擇了一種「可怕的長期資產」:幾乎不生財,而且注定會貶值。

美國公債 幾無回報

也有人以「資金停泊」的概念,競逐較無風險的美國公債,不過,從供需法則來看,過多資金,追逐有限商品,必然導致價格的飆升。美國經濟觀察家葛蘭茲(James Grant)就在其專文中指出,美國國債,已由「無風險報酬」(risk-free return),變成了「無報酬風險」(return-free risk):大家瘋狂去持有固定收益的公債,將導致公債殖利率越來越低,幾乎沒有回報可言。

重啟放款 通膨隨到

通貨膨脹,則是巴菲特提到的第三個隱憂。美國大幅降息之後,貨幣供給大增。根據統計,美國近期大印鈔票,貨幣基數量遠較過去提高85.1%。一旦金融體系信心恢復、重啟放款,大筆資金流瀉而出,通貨膨脹的壓力,將隨之出現。屆時,現金的實質購買力,將可能大幅降低。

劣幣逐良幣 不公平

而第四個警鐘,「劣幣逐良幣」,則來自於這次金融風暴中,許多企業(如二房、AIG…)體衰難續,紛紛伸手向政府討錢。也因為政府編列了大筆預算來救援,使得這些冒險捅樓子的企業,反而比一些穩健經營的企業,享有更低廉的資金成本,似乎還有點「因禍得福」。巴菲特對此,深感不平。

餘錢理財 不搶短線

在後金融風暴的時候,尤其是前述提到的「四個警鐘」的情形下,我們應該如何規畫自己的財富呢?首先,永遠只用有餘裕的錢來投入:這是指在生活消費、必要的存款之外,還有餘裕的部份。這部份,才是合理長期持有企業股權的「資本」。尤其,目前市場波動相當大,任何融資、「搶短線」的心態,都可能造成財富的無端減損。

其次,永遠只選擇好的企業:許多企業在這一波大崩跌中,價格跌至極低的水準,但仍不一定代表有持有的價值!企業本身的長期競爭力、獲利模式的合理性,是決策前必須優先考量的項目。

選好企業 跟著成長

第三,永遠以合理的價格不斷買進持有、並與企業一起長期成長:面對可能來臨的劇烈通膨壓力,評估企業價值,並在市場悲觀氣氛中,以合理價格增加對企業的持股,讓企業透過不斷的獲利,創造營運獲利上的「複利效果」,將是打敗通膨的關鍵。

而最重要的,是永遠讓自己知道,一些正確的原則和信念,在執行的過程中,並不一定會馬上立竿見影、迎向光明,很可能會在黑暗中,伴隨著孤獨,再踏入另一個黑暗隧道。然而,對於人生「中長期的成功」(例如財富的累積),正是永遠需要這樣的堅持,與正確的原則,才能無懼於外在的衝擊,在動盪中,累積自己的長期財富。

而這正是身處在後金融風暴時代的我們,所能得到的最寶貴體會。(2之2)

【2009/03/23 聯合報】

‧免責聲明:以上內容由各投資機構或媒體提供,純屬研究性質,僅作參考,使用者應明瞭其參考性,審慎考量本身之投資風險,使用者若依本資料投資發生損失須自行負責,聯合理財網對資料內容錯誤、更新延誤不負任何責任。

2009-03-21

【鉅亨網2009-03-21】巴菲特的熊市投資原則

巴菲特的熊市投資原則

鉅亨網新聞中心 (來源:財匯資訊,摘自:中國證券報)

2009 / 03 / 21 星期六 13:01 上一則 下一則

最近,巴菲特發佈了2008年度致股東的信,闡述了他對金融危機下股票投資的看法,我將其歸納為巴菲特熊市投資原則。

2008年,美國股市及全球股市暴跌,而那些持有現金和債券的投資者不但躲過一劫,而且還賺了一把,這些投資人很得意,但巴菲特卻發出了警告。「隨著金融危機引起的動盪越來越大,那些持有現金和政府債券的投資者會越發自我感覺良好。但他們也不得不承認這些讓他們感覺良好的現金類資產的實際收益率接近於零,而且隨著時間推移他們肯定會發現其購買力在不斷下降。」

巴菲特認為,在目前的低利率下,一直執著於持有存款或者長期政府債券,如果持續持有很長時間的話,投資回報率會低得驚人。現在股價大跌之後,美國等成熟市場大量股票市盈率降至個位數,股市長期投資收益率升到兩位數以上,大大超出過去45年平均8.9%的投資收益率水平。

2008年巴菲特抄底買入最多的不是普通股,而是優先股。巴菲特說:「2008年我做得成功的股票投資是,購買了箭牌口香糖公司、高盛公司和通用電氣公司三家發行的總計145億美元的固定收益證券(註:每年10%股息的永久性優先股,未來還有大筆認股權)。我們非常喜歡這類證券交易,單單證券本身,就有很高的股息收益率,我對這三筆投資,不只是滿意,可以說是非常滿意。」

巴菲特說,這是正常情況下根本不可能得到的投資機會。要知道過去45年美國股市平均每年的回報率只有8.9%,難怪巴菲特對這三隻優先股10%的股息收益率簡直太滿意了。

儘管中國沒有優先股,但股神給我們的啟示是,投資的第一目標是穩賺而非大賺。我們應該像巴菲特一樣,堅持穩定壓倒一切,尋找投資回報率既高又穩定的類似於優先股或者長期債券的公司股票。

相信2008年,每個投資者都會有幾隻股票大跌的慘痛教訓。我們很多人羞於承認,甚至拒絕承認。

但巴菲特這位股神卻公開承認自己犯了一個大錯。「在石油和天然氣價格接近頂點的時候,我大量買入康菲石油公司的股票。我根本沒有料到2008年上半年能源價格竟然會暴跌。我在錯誤的時機大量買入康菲石油股票,導致公司為此多付出了幾十億美元的代價。」

大師也會出錯,何況我們這些平凡的投資者,所以對自己的錯誤不要太后悔太計較。投資肯定會出錯,首先要坦率承認自己的錯誤,其次是不再重複犯錯,第一次出錯可以原諒,但重複出錯市場不會原諒。只要你正確的次數多於錯誤的次數,業績就會很好了,大師的過人之處在於正確多於錯誤,而且不犯大錯不虧大錢。

一個防範選股大錯的方法是,適當分散投資,至少10只以上股票,一隻股票的倉位最高不要超過10%。巴菲特2008年底一共持有41只股票。

鉅亨網新聞中心 (來源:財匯資訊,摘自:中國證券報)

2009 / 03 / 21 星期六 13:01 上一則 下一則

最近,巴菲特發佈了2008年度致股東的信,闡述了他對金融危機下股票投資的看法,我將其歸納為巴菲特熊市投資原則。

2008年,美國股市及全球股市暴跌,而那些持有現金和債券的投資者不但躲過一劫,而且還賺了一把,這些投資人很得意,但巴菲特卻發出了警告。「隨著金融危機引起的動盪越來越大,那些持有現金和政府債券的投資者會越發自我感覺良好。但他們也不得不承認這些讓他們感覺良好的現金類資產的實際收益率接近於零,而且隨著時間推移他們肯定會發現其購買力在不斷下降。」

巴菲特認為,在目前的低利率下,一直執著於持有存款或者長期政府債券,如果持續持有很長時間的話,投資回報率會低得驚人。現在股價大跌之後,美國等成熟市場大量股票市盈率降至個位數,股市長期投資收益率升到兩位數以上,大大超出過去45年平均8.9%的投資收益率水平。

2008年巴菲特抄底買入最多的不是普通股,而是優先股。巴菲特說:「2008年我做得成功的股票投資是,購買了箭牌口香糖公司、高盛公司和通用電氣公司三家發行的總計145億美元的固定收益證券(註:每年10%股息的永久性優先股,未來還有大筆認股權)。我們非常喜歡這類證券交易,單單證券本身,就有很高的股息收益率,我對這三筆投資,不只是滿意,可以說是非常滿意。」

巴菲特說,這是正常情況下根本不可能得到的投資機會。要知道過去45年美國股市平均每年的回報率只有8.9%,難怪巴菲特對這三隻優先股10%的股息收益率簡直太滿意了。

儘管中國沒有優先股,但股神給我們的啟示是,投資的第一目標是穩賺而非大賺。我們應該像巴菲特一樣,堅持穩定壓倒一切,尋找投資回報率既高又穩定的類似於優先股或者長期債券的公司股票。

相信2008年,每個投資者都會有幾隻股票大跌的慘痛教訓。我們很多人羞於承認,甚至拒絕承認。

但巴菲特這位股神卻公開承認自己犯了一個大錯。「在石油和天然氣價格接近頂點的時候,我大量買入康菲石油公司的股票。我根本沒有料到2008年上半年能源價格竟然會暴跌。我在錯誤的時機大量買入康菲石油股票,導致公司為此多付出了幾十億美元的代價。」

大師也會出錯,何況我們這些平凡的投資者,所以對自己的錯誤不要太后悔太計較。投資肯定會出錯,首先要坦率承認自己的錯誤,其次是不再重複犯錯,第一次出錯可以原諒,但重複出錯市場不會原諒。只要你正確的次數多於錯誤的次數,業績就會很好了,大師的過人之處在於正確多於錯誤,而且不犯大錯不虧大錢。

一個防範選股大錯的方法是,適當分散投資,至少10只以上股票,一隻股票的倉位最高不要超過10%。巴菲特2008年底一共持有41只股票。

2009-03-20

【鉅亨網2009-03-19】利益衝突 評等機構大失準 專家:就看股神巴菲特何時開口

利益衝突 評等機構大失準 專家:就看股神巴菲特何時開口

鉅亨網陳律安‧外電報導

2009 / 03 / 19 星期四 21:45 上一則 下一則

在給旗下公司Berkshier Hathaway(波克夏)的年度信函中,股神 Warren Buffet(巴菲特)希望股東在 5月的股東大會上,能夠提出更具挑戰性的問題。但很多觀寫巴菲特多年的人士,心中則有一個疑問:究竟巴菲特什麼時候要修正評等機構 Moody's(MCO-US;穆迪)的缺失?

穆迪約 20%的股權為巴菲特所有。在最近幾個月中,評底機構如穆迪、S&P(標普)、 Fitch Rating(惠譽)都常出現在金融風暴消息中,不過都是負面連結。

這些評等機構將現在被形容為不良資產的次貸相關證券,通通拍胸保證。而評論家認為,會造成這種情況,是因為評等機構與被評企業有利害關係,收受它們達數十億美元的費用,因此將其實不值這麼高評等的證券,通通給予高度評價。

《紐約時報》報導,至少有數十家去年傾頹或被救助的美國企業,在壽終正寢的當下有著值得被投資的評級。穆迪將在投行雷曼傾頹的前一天,才將其債務評級下調為A2。而穆迪更在保險集團 AIG接受美政府大量金援之前,將其債務給了 Aa3的評等,這樣的評級甚至比A2還高。

現年78歲的股神巴菲特,向來以對自己表現、對華爾街企業方針的嚴苛批評著稱。不過,在充滿利益衝突的評等機構商業模式中,巴菲特沉默了。利益衝突在對波克夏的評等中更加明顯,就算標普及惠譽將波克夏的評等下調,穆迪依舊維持其 Aaa的評級。

巴菲特對另一個嚴重問題也沒有出聲;因為評級在多項交易中為必須,因此評等機構不正確的評級,對它本身運行也沒什麼分別。交易員 Partnoy表示:「評等機構將貨品評價錯誤由來已久,許多投資人因此碰的一鼻子灰,他們對此不太開心。」

巴菲特自傳作家 Alice Schroeder表示:「巴菲特應該因為他的勇敢承認錯誤受到讚揚,不過他會選擇哪些錯誤他願意討論。」

而穆迪看來就像是個錯誤。 Schroeder指出:「巴菲特尚未表明他要如何影響穆迪管理階層,去年春天他就知道穆迪深陷金融危機,但那時他並未將穆迪股權賣出。因此現在他更應該要解釋,他將對管理階層有怎麼樣的作為。」

同時間,穆迪認為,評等系統並非傾頹,只是需要一些修改。穆迪發言人Michel Adler表示,評等機構的功能在於評估發債者是否會違約,因此任何以穆迪評等拿來作股價評斷標準的人,其實是錯用資訊。

雖然 Adler表示,無論是由發債者付費、投資人付費、政府付費的評底商業模式,背後都存在著利益衝突的可能性。然而,前任穆迪高層 Jerome Fons表示,還是以發債者付費的商業模式利益衝突的可能性最大。

Fons表示,在利益衝突的可能性下,巴菲特自己都覺得他與穆迪的關係很怪,因此也從未參加穆迪的高層會議,在買進穆迪後也未曾新購入股權。

要資本家做出壓縮自己利益空間的事,實在是強人所難,不過,巴菲特也不是一般資本家。他向來以說出金融系統不平之處著稱,就算那會損害到他的利益也無妨。舉例來說,他是少數認為應該增加資產稅的富人。

要改造信評機構相當困難,不過以巴菲特的聲譽來說,也許他能為其他主管及官員所不能。Fons表示:「沒有人比巴菲特更適合來改造信評機構,若他想出好計畫,人們隨即就會跟上。如果他希望能夠留名青史,這會是個好機會。」

鉅亨網陳律安‧外電報導

2009 / 03 / 19 星期四 21:45 上一則 下一則

在給旗下公司Berkshier Hathaway(波克夏)的年度信函中,股神 Warren Buffet(巴菲特)希望股東在 5月的股東大會上,能夠提出更具挑戰性的問題。但很多觀寫巴菲特多年的人士,心中則有一個疑問:究竟巴菲特什麼時候要修正評等機構 Moody's(MCO-US;穆迪)的缺失?

穆迪約 20%的股權為巴菲特所有。在最近幾個月中,評底機構如穆迪、S&P(標普)、 Fitch Rating(惠譽)都常出現在金融風暴消息中,不過都是負面連結。

這些評等機構將現在被形容為不良資產的次貸相關證券,通通拍胸保證。而評論家認為,會造成這種情況,是因為評等機構與被評企業有利害關係,收受它們達數十億美元的費用,因此將其實不值這麼高評等的證券,通通給予高度評價。

《紐約時報》報導,至少有數十家去年傾頹或被救助的美國企業,在壽終正寢的當下有著值得被投資的評級。穆迪將在投行雷曼傾頹的前一天,才將其債務評級下調為A2。而穆迪更在保險集團 AIG接受美政府大量金援之前,將其債務給了 Aa3的評等,這樣的評級甚至比A2還高。

現年78歲的股神巴菲特,向來以對自己表現、對華爾街企業方針的嚴苛批評著稱。不過,在充滿利益衝突的評等機構商業模式中,巴菲特沉默了。利益衝突在對波克夏的評等中更加明顯,就算標普及惠譽將波克夏的評等下調,穆迪依舊維持其 Aaa的評級。

巴菲特對另一個嚴重問題也沒有出聲;因為評級在多項交易中為必須,因此評等機構不正確的評級,對它本身運行也沒什麼分別。交易員 Partnoy表示:「評等機構將貨品評價錯誤由來已久,許多投資人因此碰的一鼻子灰,他們對此不太開心。」

巴菲特自傳作家 Alice Schroeder表示:「巴菲特應該因為他的勇敢承認錯誤受到讚揚,不過他會選擇哪些錯誤他願意討論。」

而穆迪看來就像是個錯誤。 Schroeder指出:「巴菲特尚未表明他要如何影響穆迪管理階層,去年春天他就知道穆迪深陷金融危機,但那時他並未將穆迪股權賣出。因此現在他更應該要解釋,他將對管理階層有怎麼樣的作為。」

同時間,穆迪認為,評等系統並非傾頹,只是需要一些修改。穆迪發言人Michel Adler表示,評等機構的功能在於評估發債者是否會違約,因此任何以穆迪評等拿來作股價評斷標準的人,其實是錯用資訊。

雖然 Adler表示,無論是由發債者付費、投資人付費、政府付費的評底商業模式,背後都存在著利益衝突的可能性。然而,前任穆迪高層 Jerome Fons表示,還是以發債者付費的商業模式利益衝突的可能性最大。

Fons表示,在利益衝突的可能性下,巴菲特自己都覺得他與穆迪的關係很怪,因此也從未參加穆迪的高層會議,在買進穆迪後也未曾新購入股權。

要資本家做出壓縮自己利益空間的事,實在是強人所難,不過,巴菲特也不是一般資本家。他向來以說出金融系統不平之處著稱,就算那會損害到他的利益也無妨。舉例來說,他是少數認為應該增加資產稅的富人。

要改造信評機構相當困難,不過以巴菲特的聲譽來說,也許他能為其他主管及官員所不能。Fons表示:「沒有人比巴菲特更適合來改造信評機構,若他想出好計畫,人們隨即就會跟上。如果他希望能夠留名青史,這會是個好機會。」

2009-03-19

【星光財經網2009-03-19】紐約時報炮轟股神巴菲特 質疑其與評級機構有染

紐約時報炮轟股神巴菲特 質疑其與評級機構有染

時間:2009年3月19日 13:30 來源:星光財經網:www.128128.com

--------------------------------------------------------------------------------

評級機構的權威性再次遭到質疑,並禍及美國億萬富豪、有“股神”之稱的沃倫·巴菲特。當地時間17日,《紐約時報》發表文章“炮轟”巴菲特:批評華爾街,卻為什麽對評級機構緘口?該報認為,這與巴菲特持有穆迪大約20%的股份有關。

文章的質疑源自惠譽對伯克希爾·哈撒韋公司的評級調整。現年78歲的巴菲特共持有伯克希爾·哈撒韋公司26.9%的股份。

12日,知名評級機構惠譽將伯克希爾·哈撒韋公司的發行人違約評級從最高的AAA降至AA+,將其高級無擔保債券的評級從AAA降至AA級。惠譽認為,伯克希爾·哈撒韋公司持有的大量股票和衍生金融產品可能還將蒙受損失,因此前景不妙,這意味著未來數年內,惠譽有可能進一步下調評級。

不過,美國另外兩大評級機構標準普爾和穆迪目前仍維持對伯克希爾·哈撒韋公司的AAA評級。《紐約時報》的文章透露,巴菲特持有20%的穆迪股份。

事實上,有關對三大評級機構的質疑聲,自次貸危機爆發以來就沒有中斷過,各主要評級機構的風險預警能力、公正性等更成為了最直接的批評對象。

過去一年,至少有10家瀕臨破產或者被政府救助的企業曾被給予較優的評級,已破產的投資銀行雷曼兄弟債券就曾被穆迪授予AA評級,並被置於值得投資的行列;而就在美國政府接管美國國際集團(AIG)前一周,AIG還曾獲得穆迪AAA的評級,好於雷曼兄弟的AA評級。

媒體認為,評級機構的行為正如給“將死之人開健康證明”一般。對此,穆迪仍堅稱,評級機構需要一定程度的修補,但評級系統本身並沒有問題。

穆迪評級發言人米歇爾·艾德勒對此反擊說,評級機構的角色只是對債券發行人的違約幾率進行評估,在有些情況下也會考慮政府救助的可能性,但將評級機構作出的評級標準作為股價參考是“對這些數據的錯誤使用”。

時間:2009年3月19日 13:30 來源:星光財經網:www.128128.com

--------------------------------------------------------------------------------

評級機構的權威性再次遭到質疑,並禍及美國億萬富豪、有“股神”之稱的沃倫·巴菲特。當地時間17日,《紐約時報》發表文章“炮轟”巴菲特:批評華爾街,卻為什麽對評級機構緘口?該報認為,這與巴菲特持有穆迪大約20%的股份有關。

文章的質疑源自惠譽對伯克希爾·哈撒韋公司的評級調整。現年78歲的巴菲特共持有伯克希爾·哈撒韋公司26.9%的股份。

12日,知名評級機構惠譽將伯克希爾·哈撒韋公司的發行人違約評級從最高的AAA降至AA+,將其高級無擔保債券的評級從AAA降至AA級。惠譽認為,伯克希爾·哈撒韋公司持有的大量股票和衍生金融產品可能還將蒙受損失,因此前景不妙,這意味著未來數年內,惠譽有可能進一步下調評級。

不過,美國另外兩大評級機構標準普爾和穆迪目前仍維持對伯克希爾·哈撒韋公司的AAA評級。《紐約時報》的文章透露,巴菲特持有20%的穆迪股份。

事實上,有關對三大評級機構的質疑聲,自次貸危機爆發以來就沒有中斷過,各主要評級機構的風險預警能力、公正性等更成為了最直接的批評對象。

過去一年,至少有10家瀕臨破產或者被政府救助的企業曾被給予較優的評級,已破產的投資銀行雷曼兄弟債券就曾被穆迪授予AA評級,並被置於值得投資的行列;而就在美國政府接管美國國際集團(AIG)前一周,AIG還曾獲得穆迪AAA的評級,好於雷曼兄弟的AA評級。

媒體認為,評級機構的行為正如給“將死之人開健康證明”一般。對此,穆迪仍堅稱,評級機構需要一定程度的修補,但評級系統本身並沒有問題。

穆迪評級發言人米歇爾·艾德勒對此反擊說,評級機構的角色只是對債券發行人的違約幾率進行評估,在有些情況下也會考慮政府救助的可能性,但將評級機構作出的評級標準作為股價參考是“對這些數據的錯誤使用”。

【經濟日報2009-03-19】穆迪 該被巴菲特修理了?

穆迪 該被巴菲特修理了?

【經濟日報╱編譯陳世欽/報導】 2009.03.19 04:40 am

紐約時報18日報導,股神巴菲特最近在所屬波克夏公司的年度信函中,呼籲投資人在5月的股東大會中尖銳發問。部分觀察家的疑問是:巴菲特打算什麼時候修理穆迪(Moody's)信評機構。

巴菲特握有穆迪公司20%股權。穆迪是3大信評機構之一,評比企業與銀行債信等級。穆迪投資者服務公司及其競爭對手標準普爾、惠譽信評公司(Fitch Ratings)最近相繼捲入全球金融風暴,並成為眾矢之的,因為它們曾為無數有毒次級房貸相關證券背書。批評者認為,癥結是信評機構評比企業等級的同時,接受對方付費,形成虛抬部分不良證券等級的惡性循環。

過去一年來,至少10個已經倒閉或接受紓困的大企業曾在實際上已經搖搖欲墜時,仍接受投資等級評比,有如垂死病人的病歷一片空白。穆迪將雷曼兄弟債信評比為A2,等於適合投資級。數日後,雷曼兄弟聲請破產保護。穆迪甚至將近日受到各界圍剿的美國國際集團(AIG)所發行優先無擔保債券評比為高於A2的Aa3級。幾天後,美國政府出面接管AIG,至今已經對它挹注1, 700億美元。

78歲的巴菲特是全球首富之一,以自我批判從不留情知名,對華爾街制度性缺失也直言無諱。但一提到信評機構經營模式下的利益衝突,巴菲特始終保持異乎尋常的沈默,即使衝突涉及波克夏亦然。

巴菲特傳《雪球》(Snowball)作者艾莉斯舒德表示,巴菲特勇於認錯,應予肯定,但他選擇性討論他所犯的錯。她強調,去年春天,巴菲特就知道,信評機構已經捲入金融危機,他當時既然沒賣穆迪公司,就應解釋他要採取什麼措施來影響其管理層。穆迪本身則相信,信評機制需要整頓,但還沒到信用破產的地步。

事實上,信評機構誤導投資大眾已非一朝一夕。

【2009/03/19 經濟日報】@ http://udn.com/

【經濟日報╱編譯陳世欽/報導】 2009.03.19 04:40 am

紐約時報18日報導,股神巴菲特最近在所屬波克夏公司的年度信函中,呼籲投資人在5月的股東大會中尖銳發問。部分觀察家的疑問是:巴菲特打算什麼時候修理穆迪(Moody's)信評機構。

巴菲特握有穆迪公司20%股權。穆迪是3大信評機構之一,評比企業與銀行債信等級。穆迪投資者服務公司及其競爭對手標準普爾、惠譽信評公司(Fitch Ratings)最近相繼捲入全球金融風暴,並成為眾矢之的,因為它們曾為無數有毒次級房貸相關證券背書。批評者認為,癥結是信評機構評比企業等級的同時,接受對方付費,形成虛抬部分不良證券等級的惡性循環。

過去一年來,至少10個已經倒閉或接受紓困的大企業曾在實際上已經搖搖欲墜時,仍接受投資等級評比,有如垂死病人的病歷一片空白。穆迪將雷曼兄弟債信評比為A2,等於適合投資級。數日後,雷曼兄弟聲請破產保護。穆迪甚至將近日受到各界圍剿的美國國際集團(AIG)所發行優先無擔保債券評比為高於A2的Aa3級。幾天後,美國政府出面接管AIG,至今已經對它挹注1, 700億美元。

78歲的巴菲特是全球首富之一,以自我批判從不留情知名,對華爾街制度性缺失也直言無諱。但一提到信評機構經營模式下的利益衝突,巴菲特始終保持異乎尋常的沈默,即使衝突涉及波克夏亦然。

巴菲特傳《雪球》(Snowball)作者艾莉斯舒德表示,巴菲特勇於認錯,應予肯定,但他選擇性討論他所犯的錯。她強調,去年春天,巴菲特就知道,信評機構已經捲入金融危機,他當時既然沒賣穆迪公司,就應解釋他要採取什麼措施來影響其管理層。穆迪本身則相信,信評機制需要整頓,但還沒到信用破產的地步。

事實上,信評機構誤導投資大眾已非一朝一夕。

【2009/03/19 經濟日報】@ http://udn.com/

2009-03-18

【北京日報2009-03-18】股神開party隆重推介中國車 巴菲特盛邀BYD赴美

股神開party隆重推介中國車 巴菲特盛邀BYD赴美

2009年03月18日 11:01 來源:北京日報 記者 孟環

自去年9月底巴菲特18億港幣入股比亞迪以來,來自中國的新能源汽車似乎越來越受到股神的重視。巴菲特近日在年報中透露,5月2日,他將在其家鄉奧馬哈舉行的股東大會上,隆重推介一款來自中國的電動車,稱電動車“代表未來”是“迷人的汽車(fascinating car)”,稱比亞迪(BYD)是一家神奇的公司(an amazing company)。

今天,記者致電深圳的比亞迪公司總部了解到,具體的“派車細節”目前正在研究計劃中,預計本月底或下月初敲定,世界第一款雙模電動車——比亞迪F3DM將是亮相的“最大可能”車型。

比亞迪F3DM今年6月來京

去年12月15日,世界第一款雙模電動車——售價14.98萬元的比亞迪F3DM就在深圳上市。作為全球第一款實現商業化的電動汽車,F3DM雙模電動車的上市,把中國定格在全球新能源汽車領跑者的位置上。“這款車按計劃將在今年6月來京,與京城百姓見面。”比亞迪公司方面介紹。

目前,掌握雙模技術的汽車廠商只有通用、豐田和比亞迪3家企業。豐田、通用的雙模電動車尚處於研發階段,其續航里程都為25公里,待2010年後方能和消費者見面。而比亞迪F3DM雙模電動車純電動續航里程達到100公里以上,在時間上領先國外2到3年,這也許正是被股神看好的一大“絕活兒”。

可插入式充電全球領先

“就跟晚上睡覺之前把手機充電一樣,今後,車主們也許每晚都要給雙模電動車充電。”比亞迪汽車相關人士為記者講解了電動汽車可插入式充電的便利性。比亞迪DM雙模電動車突破了反復充電、家用插座充電兩大技術難關,這可以說是DM雙模電動車得以量產的最大保證。

在燃油經濟性方面,F3DM雙模電動車純電動狀態下百公里耗電僅為16度,電費按0.6元/kwh計算,其行駛100公里的花費約為9.6元人民幣。相關調查顯示,超過90%的人每天用車不超過100公里,這意味使用比亞迪DM雙模電動車,絕大部分人將遠離油價高企的困擾,因為用電的成本僅為使用燃油的1/4。

中國電動車明年進北美

目前,美國三大汽車巨頭深陷危機泥潭,車市面臨結構調整、產業升級。世界各汽車廠家開始先後押寶電動車,通用汽車宣佈Volt于2010年上市,2011年進入中國市場;豐田新型可插電式混合動力車也將於2010年實現量產。業內人士認為,到2010年,全球主要汽車市場將形成以混合動力汽車為主的新能源汽車產業化高潮,未來十至二十年,是全球節能和新能源汽車產業格局形成的關鍵時期。

要走就要搶先走一步,記者還了解到,比亞迪有意明年向北美市場出售兩款電動車產品——F3DM和F6DM,價格大約在25000美元至30000美元之間。今年,比亞迪也將正式啟動新能源車型政策,F1e和F6e將是最先搭載雙模電動動力系統的比亞迪車型,這兩款車型有望於今年下半年上市銷售。

(責任編輯:索智濤)

【天下雜誌2009-03-18】巴菲特的公司,破產機率比越南高

巴菲特的公司,破產機率比越南高

作者:經濟學人 出處:Web Only 2009/03

相關關鍵字:經濟學人

十年前,新興市場被視作高風險地區,但現在,巴菲特的波克夏破產的機會比越南還高,奇異資產也首度失去AAA級評等,信用風險比俄羅斯還要高。這些例子都突顯了公司債市場的惡劣情況。

高風險、高收益債券的問題,比投資級債券的情況還要差。首先,經濟前景極度不佳,經營有問題的公司更難生存。此外,銀行正在儘可能保留資本,更不可能買進有問題債券。就算面臨危機的公司能取得融資,成本也會非常高,有些公司的倒閉只是時間問題。目前信用評等公司列出的危機公司較去年大為增加,不乏非常有名的公司。

公司債市場的第二個問題,是投資人不再樂觀相信金融危機會早早結束。十五家大型銀行違約的保險成本水準,比雷曼破產後還要高。每次政府向銀行伸出援手,都會改變原有的資本結構,專家表示,政府介入銀行後可能引發的衝擊,讓投資人相當不安。

第三個問題,則是在政府實施定量寬鬆政策,由政府買進私人部門債券時,為了保護納稅人的錢,不會考慮高風險的債券。政府的動向也會帶動投資人,相對穩固的投資級債券市場,在今年一二月甚至還新增了三千億美元的債券。

雖然道瓊工業指數3月10日時大漲6%,但在公司債利差持續擴大的情況下,很難讓人相信資本市場能維持住漲勢。債券持有者擁有優先求償權,如果他們拿不到全額,股東一塊錢也分不到。不過,信貸投資人認為,信貸市場通常會跟隨資本市場的走向,如果雙方都跟隨對方的走向,市場就很可能會陷入惡性循環。(黃維德譯)

作者:經濟學人 出處:Web Only 2009/03

相關關鍵字:經濟學人

十年前,新興市場被視作高風險地區,但現在,巴菲特的波克夏破產的機會比越南還高,奇異資產也首度失去AAA級評等,信用風險比俄羅斯還要高。這些例子都突顯了公司債市場的惡劣情況。

高風險、高收益債券的問題,比投資級債券的情況還要差。首先,經濟前景極度不佳,經營有問題的公司更難生存。此外,銀行正在儘可能保留資本,更不可能買進有問題債券。就算面臨危機的公司能取得融資,成本也會非常高,有些公司的倒閉只是時間問題。目前信用評等公司列出的危機公司較去年大為增加,不乏非常有名的公司。

公司債市場的第二個問題,是投資人不再樂觀相信金融危機會早早結束。十五家大型銀行違約的保險成本水準,比雷曼破產後還要高。每次政府向銀行伸出援手,都會改變原有的資本結構,專家表示,政府介入銀行後可能引發的衝擊,讓投資人相當不安。

第三個問題,則是在政府實施定量寬鬆政策,由政府買進私人部門債券時,為了保護納稅人的錢,不會考慮高風險的債券。政府的動向也會帶動投資人,相對穩固的投資級債券市場,在今年一二月甚至還新增了三千億美元的債券。

雖然道瓊工業指數3月10日時大漲6%,但在公司債利差持續擴大的情況下,很難讓人相信資本市場能維持住漲勢。債券持有者擁有優先求償權,如果他們拿不到全額,股東一塊錢也分不到。不過,信貸投資人認為,信貸市場通常會跟隨資本市場的走向,如果雙方都跟隨對方的走向,市場就很可能會陷入惡性循環。(黃維德譯)

2009-03-17

【新浪網2009-03-16】Lex專欄:巴菲特應提早安排身後事

Lex專欄:巴菲特應提早安排身後事

2009-03-16 17:17:31 轉寄給朋友

列印

有些人的人生與事業如此緊密地交織在一起,以至於人們不可能將其分開。那些在背後默默奉獻的勞動者不會對公司造成不利影響。而那些其姓名就是自身公司同義詞的少數巨頭——例如李察•布萊信(Richard Branson)或魯珀特•默多克(Rupert Murdoch)——又當如何呢?評級機構惠譽(Fitch)顯然把伯克希爾-哈撒韋公司(Berkshire Hathaway)的沃倫•巴菲特(Warren Buffett)劃入了這一陣營。上周五,惠譽在將這家保險公司的評級下調一級的同時重申,它“長期以來對該公司董事長這一‘關鍵人物'所蘊含的風險表示關注”。

巴菲特是否真像惠譽所暗示的那樣無可取代並不重要。如果巴菲特被卡車撞倒,或是突然決定退休歸隱塔希提島,伯克希爾的股價都會遭遇災難性的打擊。但事實上,他總有一天將要離去。

那麼像伯克希爾、或情況稍好些的蘋果公司(Apple)這樣的上市企業,應該如何為應對此類不測事件做打算呢?由於擔心史蒂夫•喬布斯(Steve Jobs)的健康狀況,蘋果公司股價曾出現暴跌。

有幾個竅門可能會有所幫助。一家公司首先要做的,是為掌門人宣布一個明確的退出時間表,除非他選擇的退休日期仍很遙遠。其次,必須要找到一位優秀的繼承人,並要小心謹慎地讓所有人知道,此人正日益以各種方式掌管全局,而且這一過程已持續多年。第三,以巴菲特為例,他必須開始減少公開露面的次數。正如俗話說的,眼不見,心不煩。

當然,目前的問題在于,伯克希爾和新聞集團(News Corp)的投資者希望他們的超級巨星掌門人留在舞台中心、確然掌控著公司。人們可以辯稱,股東們樂于承擔他們所持股票的價值明日可能閃電般暴跌的風險。但人們也可以同樣輕易地辯稱,此類公司的董事會對投資者所負的責任不止於此。

Lex專欄是由FT評論家聯合撰寫的短評,對全球經濟與商業進行精闢分析。

譯者/汪洋

來源:FT中文網-FTChinese.com

2009-03-16 17:17:31 轉寄給朋友

列印

有些人的人生與事業如此緊密地交織在一起,以至於人們不可能將其分開。那些在背後默默奉獻的勞動者不會對公司造成不利影響。而那些其姓名就是自身公司同義詞的少數巨頭——例如李察•布萊信(Richard Branson)或魯珀特•默多克(Rupert Murdoch)——又當如何呢?評級機構惠譽(Fitch)顯然把伯克希爾-哈撒韋公司(Berkshire Hathaway)的沃倫•巴菲特(Warren Buffett)劃入了這一陣營。上周五,惠譽在將這家保險公司的評級下調一級的同時重申,它“長期以來對該公司董事長這一‘關鍵人物'所蘊含的風險表示關注”。

巴菲特是否真像惠譽所暗示的那樣無可取代並不重要。如果巴菲特被卡車撞倒,或是突然決定退休歸隱塔希提島,伯克希爾的股價都會遭遇災難性的打擊。但事實上,他總有一天將要離去。

那麼像伯克希爾、或情況稍好些的蘋果公司(Apple)這樣的上市企業,應該如何為應對此類不測事件做打算呢?由於擔心史蒂夫•喬布斯(Steve Jobs)的健康狀況,蘋果公司股價曾出現暴跌。

有幾個竅門可能會有所幫助。一家公司首先要做的,是為掌門人宣布一個明確的退出時間表,除非他選擇的退休日期仍很遙遠。其次,必須要找到一位優秀的繼承人,並要小心謹慎地讓所有人知道,此人正日益以各種方式掌管全局,而且這一過程已持續多年。第三,以巴菲特為例,他必須開始減少公開露面的次數。正如俗話說的,眼不見,心不煩。

當然,目前的問題在于,伯克希爾和新聞集團(News Corp)的投資者希望他們的超級巨星掌門人留在舞台中心、確然掌控著公司。人們可以辯稱,股東們樂于承擔他們所持股票的價值明日可能閃電般暴跌的風險。但人們也可以同樣輕易地辯稱,此類公司的董事會對投資者所負的責任不止於此。

Lex專欄是由FT評論家聯合撰寫的短評,對全球經濟與商業進行精闢分析。

譯者/汪洋

來源:FT中文網-FTChinese.com

【中國時報2009-03-17】股神登大銀幕 紀錄片巴菲特報告4月登台

股神登大銀幕 紀錄片巴菲特報告4月登台

2009-03-16 中國時報 【中央社】

一部由股神巴菲特談美國國債和金融海嘯的紀錄片「巴菲特報告」,4月17日在台上映。除巴菲特外,許多參與制訂20年來美國重要財經政策的官員,如葛林斯潘等人都將現身說法。

「巴菲特報告」是巴菲特首度在大銀幕震撼開講,他將揭開全球金融海嘯背後美國至今「不願面對的真相」。當美國國債赤字即將衝破10兆美元,更大的災難就要引爆。此片去年初在美國上映,去年下半年發生金融海嘯,證實此片一語成讖。

片中,巴菲特分析這場數10 年來規模最大金融海嘯的源頭─1個過度消費、信用擴張、國債赤字逼近10兆美元大關的貪婪帝國;片中引用豐富史料、翔實數據及生動說明,明白指出當今美國所面臨的4大問題:預算危機、儲蓄危機、貿易危機和領導力危機。

導演克雷登更專訪多位主導美國財政及貨幣政策的官員,分析這場世紀危機形成的前因後果,以及對未來美國和世界經濟將造成的深遠影響。片中出現的美國歷任重要財經官員包括美國前聯準會主席葛林斯潘、前聯準會主席伏克爾、前財長魯賓等人。

「巴菲特報告」還榮獲日舞影展、廣播影評人協會、線上影評人協會、芝加哥影評人協會最佳紀錄片大獎提名。980316

2009-03-16 中國時報 【中央社】

一部由股神巴菲特談美國國債和金融海嘯的紀錄片「巴菲特報告」,4月17日在台上映。除巴菲特外,許多參與制訂20年來美國重要財經政策的官員,如葛林斯潘等人都將現身說法。

「巴菲特報告」是巴菲特首度在大銀幕震撼開講,他將揭開全球金融海嘯背後美國至今「不願面對的真相」。當美國國債赤字即將衝破10兆美元,更大的災難就要引爆。此片去年初在美國上映,去年下半年發生金融海嘯,證實此片一語成讖。

片中,巴菲特分析這場數10 年來規模最大金融海嘯的源頭─1個過度消費、信用擴張、國債赤字逼近10兆美元大關的貪婪帝國;片中引用豐富史料、翔實數據及生動說明,明白指出當今美國所面臨的4大問題:預算危機、儲蓄危機、貿易危機和領導力危機。

導演克雷登更專訪多位主導美國財政及貨幣政策的官員,分析這場世紀危機形成的前因後果,以及對未來美國和世界經濟將造成的深遠影響。片中出現的美國歷任重要財經官員包括美國前聯準會主席葛林斯潘、前聯準會主席伏克爾、前財長魯賓等人。

「巴菲特報告」還榮獲日舞影展、廣播影評人協會、線上影評人協會、芝加哥影評人協會最佳紀錄片大獎提名。980316

2009-03-16

【中央社2009-03-16】股神登大銀幕 紀錄片巴菲特報告4月登台 【19:05】

股神登大銀幕 紀錄片巴菲特報告4月登台 【19:05】

〔中央社〕一部由股神巴菲特談美國國債和金融海嘯的紀錄片「巴菲特報告」,4月17日在台上映。除巴菲特外,許多參與制訂20年來美國重要財經政策的官員,如葛林斯潘等人都將現身說法。

「巴菲特報告」是巴菲特首度在大銀幕震撼開講,他將揭開全球金融海嘯背後美國至今「不願面對的真相」。當美國國債赤字即將衝破10兆美元,更大的災難就要引爆。此片去年初在美國上映,去年下半年發生金融海嘯,證實此片一語成讖。

片中,巴菲特分析這場數10 年來規模最大金融海嘯的源頭─1個過度消費、信用擴張、國債赤字逼近10兆美元大關的貪婪帝國;片中引用豐富史料、翔實數據及生動說明,明白指出當今美國所面臨的4大問題:預算危機、儲蓄危機、貿易危機和領導力危機。

導演克雷登更專訪多位主導美國財政及貨幣政策的官員,分析這場世紀危機形成的前因後果,以及對未來美國和世界經濟將造成的深遠影響。片中出現的美國歷任重要財經官員包括美國前聯準會主席葛林斯潘、前聯準會主席伏克爾、前財長魯賓等人。

「巴菲特報告」還榮獲日舞影展、廣播影評人協會、線上影評人協會、芝加哥影評人協會最佳紀錄片大獎提名。

〔中央社〕一部由股神巴菲特談美國國債和金融海嘯的紀錄片「巴菲特報告」,4月17日在台上映。除巴菲特外,許多參與制訂20年來美國重要財經政策的官員,如葛林斯潘等人都將現身說法。

「巴菲特報告」是巴菲特首度在大銀幕震撼開講,他將揭開全球金融海嘯背後美國至今「不願面對的真相」。當美國國債赤字即將衝破10兆美元,更大的災難就要引爆。此片去年初在美國上映,去年下半年發生金融海嘯,證實此片一語成讖。

片中,巴菲特分析這場數10 年來規模最大金融海嘯的源頭─1個過度消費、信用擴張、國債赤字逼近10兆美元大關的貪婪帝國;片中引用豐富史料、翔實數據及生動說明,明白指出當今美國所面臨的4大問題:預算危機、儲蓄危機、貿易危機和領導力危機。

導演克雷登更專訪多位主導美國財政及貨幣政策的官員,分析這場世紀危機形成的前因後果,以及對未來美國和世界經濟將造成的深遠影響。片中出現的美國歷任重要財經官員包括美國前聯準會主席葛林斯潘、前聯準會主席伏克爾、前財長魯賓等人。

「巴菲特報告」還榮獲日舞影展、廣播影評人協會、線上影評人協會、芝加哥影評人協會最佳紀錄片大獎提名。

【鉅亨網2009-03-16】危機下如何出牌巴菲特調倉路徑曝光

危機下如何出牌巴菲特調倉路徑曝光

鉅亨網新聞中心 (來源:財匯資訊,摘自:上海證券報)

2009 / 03 / 16 星期一 12:04 上一則 下一則

巴菲特的投資旗艦——保險巨頭伯克希爾·哈撒韋公司在最近向美國證監會遞交的13F報告中披露了2008年四季度末的詳細持股狀況,從中可以看出它在全球金融海嘯肆虐的2008年第四季度的持股調整情況。伯克希爾的投資組合的總市場價值在2008年四季度下跌了大約25%,與下跌22%的標準普爾500指數相差無幾。不過如果加上伯克希爾之前售出的股指期貨衍生產品,它的投資組合在2008年四季度錄得的損失將更大。

持股變化不大

巴菲特於2008年10月在《紐約時報》上發表了一篇文章:買入美國。不過從伯克希爾最新公佈的13F報告看,巴菲特在2008年四季度並沒有大舉買入普通股票。但是,他還是購買了很多在金融危機中深受打擊的美國著名公司的優先股,包括高盛和通用電氣。伯克希爾的管理層在經濟寒冬中,繼續把公司寶貴的資本用於收益較高而且風險較低的投資機會上。

一些伯克希爾持倉最重的股票在2008年四季度實際上是被減持的,包括兩隻表現較好的股票:強生和寶潔。伯克希爾賣掉了大約一半的強生,這是過去幾年中它的七隻重倉股中表現最好的一隻;伯克希爾還減持了大約10%的寶潔。但是目前這兩個公司依然是伯克希爾的重倉股。在四季度,伯克希爾增持了鐵路貨運運營商伯林頓·諾森鐵路公司(BNI)和工業設備部件製造商英格索·蘭德公司(IR),並且新買入了納爾科公司(NLC),一家全球領先的水處理公司。目前晨星股票研究部門給這三家公司的評級皆為五星級,表示它們目前的市場價格與其合理價格相比有著相當大的折讓,具有相當高的安全墊。我們研究伯克希爾最近的13F報告,主要不是為了關注伯克希爾短期的持股變化,而是希望從一個長期的角度來考察它的持股情況。很明顯,最近的外部環境非常艱難,實際上,市場的下跌極其嚴重,大部分投資者的長期表現都受到了嚴重影響。

從1998年12月到2008年12月,在動盪的十年中,標準普爾500指數下跌了25%,同期,伯克希爾的證券投資組合從398億美元上升到600億美元。伯克希爾的投資組合的增長一部分來自保險和其他業務帶來的現金流,一部分來自股票投資的增值。其中,伯克希爾有效的股票選擇起了很大的作用,最近也一樣。

從2008年1月1日以來,標準普爾500指數大約下跌了45%,其中的大部分損失發生在2008年下半年。但是伯克希爾的七大重倉股(占總倉位的大約75%)的表現還是要好於標準普爾500指數的表現,儘管伯克希爾持股量較大的金融類股票-富國銀行和美國運通的表現都不太好。

重倉股

截至2008年12月底,伯克希爾的主要大重倉股(持股市值超過10億美元)包括:強生、寶潔、沃爾瑪、特易購超市、可口可樂、卡夫食品、浦項制鐵、賽諾菲·安萬特製藥、美國運通、康菲石油、美國合眾銀行、和富國銀行等。

這些股票主要可以分為三類:一類是消費品,包括強生、寶潔、可口可樂、卡夫食品;一類是超市,包括沃爾瑪和特易購超市;一類是金融,包括美國運通、美國合眾銀行和富國銀行;另外幾隻單獨的股票分別是來自韓國的浦項制鐵、來自歐洲的賽諾菲·安萬特製藥、與國際原油生產商康菲石油。從重倉消費品和超市可以看出,巴菲特比較喜歡業務簡單、具有品牌優勢、不受經濟週期明顯影響可以保持穩健增長的消費類企業。

損失遠小於其他保險公司

伯克希爾的投資記錄反映了一個很有意思的投資事件。去年,我們經歷了從第二次世界大戰以來,美國股市表現最差的一年。伯克希爾是一家在美國上市的保險公司,而保險股是去年美國股災的重災區,一度全球市值最大的保險公司美國國際集團(AIG)的股價在去年下跌了超過95%,瀕臨破產,不得不被美國政府接管;而同期伯克希爾自己的股價大約只下跌了30%。為什麼一個持有如此大量股票投資(相對於美國國債、企業債和其他固定收益類投資而言)的伯克希爾公司的股價在去年的表現可以遠勝於其他保險公司?

我們考察了美國80多家保險公司的投資組合。作為一個整體,保險公司投資組合中股票投資的比重並不是決定該公司去年股價表現最重要的因素。影響去年保險公司股價最重要的兩個因素分別是按揭或者其他資產抵押類證券在公司投資組合中所佔的比重,以及支持整個投資組合的公司淨資產的規模,即公司的槓桿情況。按揭或者資產抵押證券在總的投資組合中所佔的比重越大,保險公司的股價跌得越多;淨資產占總投資的比例越小,即槓桿越大,股價跌得越多。伯克希爾是一家以股票投資為主的保險公司,它的淨資產占總投資組合的比重較大,即槓桿較小,而且它避開了很多給其他保險公司帶來巨大損失的結構性金融產品,所以去年遭受的損失相對較小。

去年在美國,股票市場儘管下跌了很多,但是實際上在各種金融市場中相對還算是表現比較好的一個。當充滿新穎的結構性債務工具的市場徹底凍結的時候,股票市場依然提供了充足的流動性。對於很多機構投資者和共同基金來說,股票市場是少有的一個仍然能夠提供流動性以獲得現金的市場。在經濟前景黯淡的背景下,當很多機構都不得不依靠股市套現來應付流動性需求的時候,股票價格在短時間裡面的暴跌也就很容易被人理解了。

長跑冠軍

儘管去年伯克希爾的持股市值損失不小,但是從它的2008年度年報來看,由於來自其他業務的盈利,每股淨值的總損失並不大,只有9.6%,遠好於標準普爾500指數的損失37%。最近44年,伯克希爾的每股淨值的年均回報依然高達20.3%(總回報約3600倍),遠好於標準普爾500指數的8.9%(總回報約43倍)。

在伯克希爾44年的歷史中,淨值變化落後於標準普爾500指數的只有6年,這6年分別是1967、1975、1980、1999、2003和2004年。有意思的是,這6年都是標準普爾500指數歷史上表現較好的年份,也就是所謂的牛市,年回報分別有30.9%,37.2%,32.3%,21%,28.7%,10.9%。巴菲特錯過了這麼多牛市卻依然可以獲得長期驚人的回報,可見對於長期投資者來講錯過牛市並不重要,重要的是在市場下跌的時候,可以守住過往勝利的成果。在過去44年中,標準普爾500指數有11年錄得過負增長,而伯克希爾的淨值只下跌過兩年,分別是2001年下跌了6.2%和2008年下跌了9.6%。

信心依舊

儘管巴菲特對自己在2008年犯的部分錯誤表示後悔,但是總體而言,他對於未來依然充滿信心,對於股價的短期波動依然毫不在乎。在我們看來,這些錯誤本身相對於其巨大的資產規模來說,其實並不算什麼,他在2008年的總體表現依然優秀。在最近的致股東信中,巴菲特強調自己只關注四個目標:保持伯克希爾穩健的財政狀況、提高已有業務的競爭壁壘、獲取新的收入來源、擴充並培養優秀的經理人。這四個目標總結了巴菲特投資理念的精髓,也將繼續被廣大追隨巴菲特的投資者奉為經典。

伯克希爾vs標準普爾500指數

年份伯克希爾年度淨值變化(%)標準普爾500指數年度回報(%)相對表現(%)

196523.8 10 13.8

196620.3 -11.7 32

196711 30.9 -19.9

196819 11 8

196916.2 -8.4 24.6

197012 3.9 8.1

197116.4 14.6 1.8

197221.7 18.9 2.8

19734.7 -14.8 19.5

19745.5 -26.4 31.9

197521.9 37.2 -15.3

197659.3 23.6 35.7

197731.9 -7.4 39.3

197824 6.4 17.6

197935.7 18.2 17.5

198019.3 32.3 -13

198131.4 -5 36.4

198240 21.4 18.6

198332.3 22.4 9.9

198413.6 6.1 7.5

198548.2 31.6 16.6

198626.1 18.6 7.5

198719.5 5.1 14.4

198820.1 16.6 3.5

198944.4 31.7 12.7

19907.4 -3.1 10.5

199139.6 30.5 9.1

199220.3 7.6 12.7

199314.3 10.1 4.2

199413.9 1.3 12.6

199543.1 37.6 5.5

199631.8 23 8.8

199734.1 33.4 0.7

199848.3 28.6 19.7

19990.5 21 -20.5

20006.5 -9.1 15.6

2001-6.2 -11.9 5.7

200210 -22.1 32.1

200321 28.7 -7.7

200410.5 10.9 -0.4

20056.4 4.9 1.5

200618.4 15.8 2.6

200711 5.5 5.5

2008-9.6 -37 27.4

年均回報20.3% 8.9% 11.4

總回報362319% 4276%

鉅亨網新聞中心 (來源:財匯資訊,摘自:上海證券報)

2009 / 03 / 16 星期一 12:04 上一則 下一則

巴菲特的投資旗艦——保險巨頭伯克希爾·哈撒韋公司在最近向美國證監會遞交的13F報告中披露了2008年四季度末的詳細持股狀況,從中可以看出它在全球金融海嘯肆虐的2008年第四季度的持股調整情況。伯克希爾的投資組合的總市場價值在2008年四季度下跌了大約25%,與下跌22%的標準普爾500指數相差無幾。不過如果加上伯克希爾之前售出的股指期貨衍生產品,它的投資組合在2008年四季度錄得的損失將更大。

持股變化不大

巴菲特於2008年10月在《紐約時報》上發表了一篇文章:買入美國。不過從伯克希爾最新公佈的13F報告看,巴菲特在2008年四季度並沒有大舉買入普通股票。但是,他還是購買了很多在金融危機中深受打擊的美國著名公司的優先股,包括高盛和通用電氣。伯克希爾的管理層在經濟寒冬中,繼續把公司寶貴的資本用於收益較高而且風險較低的投資機會上。

一些伯克希爾持倉最重的股票在2008年四季度實際上是被減持的,包括兩隻表現較好的股票:強生和寶潔。伯克希爾賣掉了大約一半的強生,這是過去幾年中它的七隻重倉股中表現最好的一隻;伯克希爾還減持了大約10%的寶潔。但是目前這兩個公司依然是伯克希爾的重倉股。在四季度,伯克希爾增持了鐵路貨運運營商伯林頓·諾森鐵路公司(BNI)和工業設備部件製造商英格索·蘭德公司(IR),並且新買入了納爾科公司(NLC),一家全球領先的水處理公司。目前晨星股票研究部門給這三家公司的評級皆為五星級,表示它們目前的市場價格與其合理價格相比有著相當大的折讓,具有相當高的安全墊。我們研究伯克希爾最近的13F報告,主要不是為了關注伯克希爾短期的持股變化,而是希望從一個長期的角度來考察它的持股情況。很明顯,最近的外部環境非常艱難,實際上,市場的下跌極其嚴重,大部分投資者的長期表現都受到了嚴重影響。

從1998年12月到2008年12月,在動盪的十年中,標準普爾500指數下跌了25%,同期,伯克希爾的證券投資組合從398億美元上升到600億美元。伯克希爾的投資組合的增長一部分來自保險和其他業務帶來的現金流,一部分來自股票投資的增值。其中,伯克希爾有效的股票選擇起了很大的作用,最近也一樣。

從2008年1月1日以來,標準普爾500指數大約下跌了45%,其中的大部分損失發生在2008年下半年。但是伯克希爾的七大重倉股(占總倉位的大約75%)的表現還是要好於標準普爾500指數的表現,儘管伯克希爾持股量較大的金融類股票-富國銀行和美國運通的表現都不太好。

重倉股

截至2008年12月底,伯克希爾的主要大重倉股(持股市值超過10億美元)包括:強生、寶潔、沃爾瑪、特易購超市、可口可樂、卡夫食品、浦項制鐵、賽諾菲·安萬特製藥、美國運通、康菲石油、美國合眾銀行、和富國銀行等。

這些股票主要可以分為三類:一類是消費品,包括強生、寶潔、可口可樂、卡夫食品;一類是超市,包括沃爾瑪和特易購超市;一類是金融,包括美國運通、美國合眾銀行和富國銀行;另外幾隻單獨的股票分別是來自韓國的浦項制鐵、來自歐洲的賽諾菲·安萬特製藥、與國際原油生產商康菲石油。從重倉消費品和超市可以看出,巴菲特比較喜歡業務簡單、具有品牌優勢、不受經濟週期明顯影響可以保持穩健增長的消費類企業。

損失遠小於其他保險公司

伯克希爾的投資記錄反映了一個很有意思的投資事件。去年,我們經歷了從第二次世界大戰以來,美國股市表現最差的一年。伯克希爾是一家在美國上市的保險公司,而保險股是去年美國股災的重災區,一度全球市值最大的保險公司美國國際集團(AIG)的股價在去年下跌了超過95%,瀕臨破產,不得不被美國政府接管;而同期伯克希爾自己的股價大約只下跌了30%。為什麼一個持有如此大量股票投資(相對於美國國債、企業債和其他固定收益類投資而言)的伯克希爾公司的股價在去年的表現可以遠勝於其他保險公司?

我們考察了美國80多家保險公司的投資組合。作為一個整體,保險公司投資組合中股票投資的比重並不是決定該公司去年股價表現最重要的因素。影響去年保險公司股價最重要的兩個因素分別是按揭或者其他資產抵押類證券在公司投資組合中所佔的比重,以及支持整個投資組合的公司淨資產的規模,即公司的槓桿情況。按揭或者資產抵押證券在總的投資組合中所佔的比重越大,保險公司的股價跌得越多;淨資產占總投資的比例越小,即槓桿越大,股價跌得越多。伯克希爾是一家以股票投資為主的保險公司,它的淨資產占總投資組合的比重較大,即槓桿較小,而且它避開了很多給其他保險公司帶來巨大損失的結構性金融產品,所以去年遭受的損失相對較小。

去年在美國,股票市場儘管下跌了很多,但是實際上在各種金融市場中相對還算是表現比較好的一個。當充滿新穎的結構性債務工具的市場徹底凍結的時候,股票市場依然提供了充足的流動性。對於很多機構投資者和共同基金來說,股票市場是少有的一個仍然能夠提供流動性以獲得現金的市場。在經濟前景黯淡的背景下,當很多機構都不得不依靠股市套現來應付流動性需求的時候,股票價格在短時間裡面的暴跌也就很容易被人理解了。

長跑冠軍

儘管去年伯克希爾的持股市值損失不小,但是從它的2008年度年報來看,由於來自其他業務的盈利,每股淨值的總損失並不大,只有9.6%,遠好於標準普爾500指數的損失37%。最近44年,伯克希爾的每股淨值的年均回報依然高達20.3%(總回報約3600倍),遠好於標準普爾500指數的8.9%(總回報約43倍)。

在伯克希爾44年的歷史中,淨值變化落後於標準普爾500指數的只有6年,這6年分別是1967、1975、1980、1999、2003和2004年。有意思的是,這6年都是標準普爾500指數歷史上表現較好的年份,也就是所謂的牛市,年回報分別有30.9%,37.2%,32.3%,21%,28.7%,10.9%。巴菲特錯過了這麼多牛市卻依然可以獲得長期驚人的回報,可見對於長期投資者來講錯過牛市並不重要,重要的是在市場下跌的時候,可以守住過往勝利的成果。在過去44年中,標準普爾500指數有11年錄得過負增長,而伯克希爾的淨值只下跌過兩年,分別是2001年下跌了6.2%和2008年下跌了9.6%。

信心依舊

儘管巴菲特對自己在2008年犯的部分錯誤表示後悔,但是總體而言,他對於未來依然充滿信心,對於股價的短期波動依然毫不在乎。在我們看來,這些錯誤本身相對於其巨大的資產規模來說,其實並不算什麼,他在2008年的總體表現依然優秀。在最近的致股東信中,巴菲特強調自己只關注四個目標:保持伯克希爾穩健的財政狀況、提高已有業務的競爭壁壘、獲取新的收入來源、擴充並培養優秀的經理人。這四個目標總結了巴菲特投資理念的精髓,也將繼續被廣大追隨巴菲特的投資者奉為經典。

伯克希爾vs標準普爾500指數

年份伯克希爾年度淨值變化(%)標準普爾500指數年度回報(%)相對表現(%)

196523.8 10 13.8

196620.3 -11.7 32

196711 30.9 -19.9

196819 11 8

196916.2 -8.4 24.6

197012 3.9 8.1

197116.4 14.6 1.8

197221.7 18.9 2.8

19734.7 -14.8 19.5

19745.5 -26.4 31.9

197521.9 37.2 -15.3

197659.3 23.6 35.7

197731.9 -7.4 39.3

197824 6.4 17.6

197935.7 18.2 17.5

198019.3 32.3 -13

198131.4 -5 36.4

198240 21.4 18.6

198332.3 22.4 9.9

198413.6 6.1 7.5

198548.2 31.6 16.6

198626.1 18.6 7.5

198719.5 5.1 14.4

198820.1 16.6 3.5

198944.4 31.7 12.7

19907.4 -3.1 10.5

199139.6 30.5 9.1

199220.3 7.6 12.7

199314.3 10.1 4.2

199413.9 1.3 12.6

199543.1 37.6 5.5

199631.8 23 8.8

199734.1 33.4 0.7

199848.3 28.6 19.7

19990.5 21 -20.5

20006.5 -9.1 15.6

2001-6.2 -11.9 5.7

200210 -22.1 32.1

200321 28.7 -7.7

200410.5 10.9 -0.4

20056.4 4.9 1.5

200618.4 15.8 2.6

200711 5.5 5.5

2008-9.6 -37 27.4

年均回報20.3% 8.9% 11.4

總回報362319% 4276%

【鉅亨網2009-03-16】巴菲特執掌公司信用降級

巴菲特執掌公司信用降級

鉅亨網新聞中心 (來源:財匯資訊,摘自:上海證券報)

2009 / 03 / 16 星期一 09:17 上一則 下一則

美國億萬富豪、有「股神」之稱的沃倫·巴菲特執掌的公司伯克希爾·哈撒韋日前失去了最高信用評級。

美國著名評級機構惠譽12日將伯克希爾·哈撒韋公司的發行人違約評級從最高的AAA降至AA+,將其高級無擔保債券的評級從AAA降至AA級。伯克希爾·哈撒韋成為近期繼通用電氣(GE)後,又一家失去最高信用評級的美國明星企業。

不過,美國另外兩大評級機構標準普爾和穆迪目前仍維持對伯克希爾·哈撒韋公司的AAA評級。

鉅亨網新聞中心 (來源:財匯資訊,摘自:上海證券報)

2009 / 03 / 16 星期一 09:17 上一則 下一則

美國億萬富豪、有「股神」之稱的沃倫·巴菲特執掌的公司伯克希爾·哈撒韋日前失去了最高信用評級。

美國著名評級機構惠譽12日將伯克希爾·哈撒韋公司的發行人違約評級從最高的AAA降至AA+,將其高級無擔保債券的評級從AAA降至AA級。伯克希爾·哈撒韋成為近期繼通用電氣(GE)後,又一家失去最高信用評級的美國明星企業。

不過,美國另外兩大評級機構標準普爾和穆迪目前仍維持對伯克希爾·哈撒韋公司的AAA評級。

2009-03-15

【蘋果日報2009-03-10】巴菲特:美經濟有如摔落斷崖

巴菲特:美經濟有如摔落斷崖

2009年03月10日蘋果日報放大圖片

巴菲特指出,美國經濟今有如摔落斷崖般,悽慘程度瀕臨我的想像極限。路透 圖片: 1 / 1

【陳智偉╱綜合外電報導】全球股市相繼破底,「股神」巴菲特(Warren Buffett)昨晚在美國國家廣播公司財經新聞網(Consumer News and Business Channel,CNBC)預言美國經濟5年後將完全走出低潮,美股長線展望勝美債,但底部仍未出現。

巴菲特說:「美國經濟如今有如摔落斷崖般,悽慘程度瀕臨我的想像極限,同時不可能一夕好轉,復甦不會來得太快。」但他重申相信美國經濟這次有辦法走出低潮,5年後必定恢復正常。

重申5年後恢復正常

不過,巴菲特有點後悔月前投書《紐約時報》(New York Times)建議投資人承接美股,認為應再晚幾個月發表這篇文章,但他仍相信從10年長期投資觀點來看,美股的投資報酬率仍然高於美債,惟目前市場仍未落底。

巴菲特指出,不少銀行目前體質良好,在融資成本低廉的環境下,很有機會走出當前困境、轉虧為盈,但未來市場可能面臨游資過盛的問題,通膨有超越1970年代石油危機時期的隱憂。

對美國政府的危機處理,巴菲特表示,要不是美國財政部與聯準會(Federal Reserve)去年9月介入,情況會更糟,他建議政府未來救市應以確保存戶信心為重點,讓存款大眾知道,他們的錢不會隨銀行倒閉而消失。

2009年03月10日蘋果日報放大圖片

巴菲特指出,美國經濟今有如摔落斷崖般,悽慘程度瀕臨我的想像極限。路透 圖片: 1 / 1

【陳智偉╱綜合外電報導】全球股市相繼破底,「股神」巴菲特(Warren Buffett)昨晚在美國國家廣播公司財經新聞網(Consumer News and Business Channel,CNBC)預言美國經濟5年後將完全走出低潮,美股長線展望勝美債,但底部仍未出現。

巴菲特說:「美國經濟如今有如摔落斷崖般,悽慘程度瀕臨我的想像極限,同時不可能一夕好轉,復甦不會來得太快。」但他重申相信美國經濟這次有辦法走出低潮,5年後必定恢復正常。

重申5年後恢復正常

不過,巴菲特有點後悔月前投書《紐約時報》(New York Times)建議投資人承接美股,認為應再晚幾個月發表這篇文章,但他仍相信從10年長期投資觀點來看,美股的投資報酬率仍然高於美債,惟目前市場仍未落底。

巴菲特指出,不少銀行目前體質良好,在融資成本低廉的環境下,很有機會走出當前困境、轉虧為盈,但未來市場可能面臨游資過盛的問題,通膨有超越1970年代石油危機時期的隱憂。

對美國政府的危機處理,巴菲特表示,要不是美國財政部與聯準會(Federal Reserve)去年9月介入,情況會更糟,他建議政府未來救市應以確保存戶信心為重點,讓存款大眾知道,他們的錢不會隨銀行倒閉而消失。

【工商時報2009-03-15】巴菲特去年支薪10萬美元

巴菲特去年支薪10萬美元

2009-03-15 工商時報 【陳穎柔/綜合外電報導】

全球第二大富翁、柏克夏海威瑟的執行長暨董事長巴菲特去年在柏克夏海威瑟公司的底薪維持為10萬美元,遠低於同公司財務長翰布格(Marc Hamburg)78萬6千5百美元薪資。

巴菲特在柏克夏海威瑟的底薪長達28年維持在10萬美元,他未支領津貼、紅利、股票選擇權、獎金等酬勞。巴菲特一直以來對於企業給予高階主管超高薪酬很不以為然,他自己則身體力行,不過度支薪,而且,該公司不發放各種名目的酬勞給高階主管。

巴菲特去年擔任柏克夏海威瑟所投資公司的董事,共領取7萬5千美元薪資,總金額與前年相同。柏克夏海威瑟為他支付保鑣和住宅保全費用,去年共計315,709美元﹔而巴菲特去年為自己個人使用柏克夏海威瑟的郵票、電話和人員支付5萬美元。

柏克夏海威瑟的財務長翰布格去年支領該公司薪資排名全公司第一,較前年加薪9%。其中,去年薪水是775,000美元,比前年多出8.77%,另外的11,500美元則存入他的確定提撥制退休基金帳戶,較前年高出250美元。

柏克夏海威瑟的副董事長蒙格去年底薪也是10萬美元,與前年相同,巴菲特表示,未來應不會進行調整。蒙格去年沒有其它薪資入帳。

巴菲特和蒙格的薪資不變,但他們的財富淨值受到經濟不景氣和股市低迷的重創,根據富比世雜誌的計算,巴菲特的財富淨值在去年間縮水250億美元,減為370億美元,蒙格的財富淨值則下降10億美元至14億美元。

2009-03-15 工商時報 【陳穎柔/綜合外電報導】

全球第二大富翁、柏克夏海威瑟的執行長暨董事長巴菲特去年在柏克夏海威瑟公司的底薪維持為10萬美元,遠低於同公司財務長翰布格(Marc Hamburg)78萬6千5百美元薪資。

巴菲特在柏克夏海威瑟的底薪長達28年維持在10萬美元,他未支領津貼、紅利、股票選擇權、獎金等酬勞。巴菲特一直以來對於企業給予高階主管超高薪酬很不以為然,他自己則身體力行,不過度支薪,而且,該公司不發放各種名目的酬勞給高階主管。

巴菲特去年擔任柏克夏海威瑟所投資公司的董事,共領取7萬5千美元薪資,總金額與前年相同。柏克夏海威瑟為他支付保鑣和住宅保全費用,去年共計315,709美元﹔而巴菲特去年為自己個人使用柏克夏海威瑟的郵票、電話和人員支付5萬美元。

柏克夏海威瑟的財務長翰布格去年支領該公司薪資排名全公司第一,較前年加薪9%。其中,去年薪水是775,000美元,比前年多出8.77%,另外的11,500美元則存入他的確定提撥制退休基金帳戶,較前年高出250美元。

柏克夏海威瑟的副董事長蒙格去年底薪也是10萬美元,與前年相同,巴菲特表示,未來應不會進行調整。蒙格去年沒有其它薪資入帳。

巴菲特和蒙格的薪資不變,但他們的財富淨值受到經濟不景氣和股市低迷的重創,根據富比世雜誌的計算,巴菲特的財富淨值在去年間縮水250億美元,減為370億美元,蒙格的財富淨值則下降10億美元至14億美元。

【經濟日報2009-03-15】巴菲特 去年薪酬49萬美元

巴菲特 去年薪酬49萬美元

【經濟日報╱編譯游宜樺/綜合外電】 2009.03.15 03:42 am

全球富豪排名第二的股神巴菲特,2008年在自己的波克夏公司(Berkshire Hathaway)只領10萬美元底薪,比財務長漢伯格(Marc Hamburg)少;如果加上公司提供的個人與居家安全服務費和他擔任董事的酬勞,巴菲特全年薪酬也只有49.1萬美元。

據美國政府強規定申報的財務資料,波克夏執行長巴菲特2008年全年薪資收入為17.5萬美元,與前年一樣。巴菲特從波克夏支領10萬美元底薪,過去25年來一直未調整,不過他也從公司支領約31.5萬美元的個人與居家安全服務費。巴菲特從波克夏投資的其他公司,支領7.5萬美元董事酬勞,這個數字也跟去年相同。

2008年波克夏全公司支領最高薪酬的,仍是財務長漢伯格領的78.65萬美元,比前一年增加9%。

78歲的巴菲特被譽為史上最成功的投資大師,他曾多次公開抨擊其他企業漫無節制的主管薪酬。為了實踐自己的理念,他自己的公司從不標榜高薪,也不會任意發給員工津貼或股票選擇權。

波克夏簡單明瞭的薪資結構,讓外界可以根據該公司向美國證管會申報的股東會說明書,很容易就計算出公司高階主管的薪酬。

許多公司訂出繁複的高階主管薪酬項目,例如獎金,績效獎金、超出市場水準的遞延薪酬、股票選擇權,與年中發放的獎金,但波克夏沒有這些項目。

巴菲特薪酬不動如山的同時,他的個人整體財富淨值,卻隨著日漸惡化的經濟現況與股市大幅縮水。據上周出爐的富比士(Forbes)雜誌年度全球富豪排名,巴菲特從去年的全球首富寶座,跌至第二。

富比士估計巴菲特的身價為370億美元,比起去年估算的620億美元足足縮水250億美元。另一方面,波克夏公司的獲利2008年也明顯下滑,去年淨利減少到49.9億美元,遠不如2007年的132.1億美元;波克夏債信評等也被從最高等級AAA降為AA+。

【2009/03/15 經濟日報】@ http://udn.com/

【經濟日報╱編譯游宜樺/綜合外電】 2009.03.15 03:42 am

全球富豪排名第二的股神巴菲特,2008年在自己的波克夏公司(Berkshire Hathaway)只領10萬美元底薪,比財務長漢伯格(Marc Hamburg)少;如果加上公司提供的個人與居家安全服務費和他擔任董事的酬勞,巴菲特全年薪酬也只有49.1萬美元。

據美國政府強規定申報的財務資料,波克夏執行長巴菲特2008年全年薪資收入為17.5萬美元,與前年一樣。巴菲特從波克夏支領10萬美元底薪,過去25年來一直未調整,不過他也從公司支領約31.5萬美元的個人與居家安全服務費。巴菲特從波克夏投資的其他公司,支領7.5萬美元董事酬勞,這個數字也跟去年相同。

2008年波克夏全公司支領最高薪酬的,仍是財務長漢伯格領的78.65萬美元,比前一年增加9%。

78歲的巴菲特被譽為史上最成功的投資大師,他曾多次公開抨擊其他企業漫無節制的主管薪酬。為了實踐自己的理念,他自己的公司從不標榜高薪,也不會任意發給員工津貼或股票選擇權。

波克夏簡單明瞭的薪資結構,讓外界可以根據該公司向美國證管會申報的股東會說明書,很容易就計算出公司高階主管的薪酬。

許多公司訂出繁複的高階主管薪酬項目,例如獎金,績效獎金、超出市場水準的遞延薪酬、股票選擇權,與年中發放的獎金,但波克夏沒有這些項目。

巴菲特薪酬不動如山的同時,他的個人整體財富淨值,卻隨著日漸惡化的經濟現況與股市大幅縮水。據上周出爐的富比士(Forbes)雜誌年度全球富豪排名,巴菲特從去年的全球首富寶座,跌至第二。

富比士估計巴菲特的身價為370億美元,比起去年估算的620億美元足足縮水250億美元。另一方面,波克夏公司的獲利2008年也明顯下滑,去年淨利減少到49.9億美元,遠不如2007年的132.1億美元;波克夏債信評等也被從最高等級AAA降為AA+。

【2009/03/15 經濟日報】@ http://udn.com/

2009-03-14

【電子時報2009-03-13】巴菲特變窮了 比爾蓋茲重登全球首富寶座2009/03/13-陳品芬

巴菲特變窮了 比爾蓋茲重登全球首富寶座2009/03/13-陳品芬

加入資料匣

轉 寄 朋 友

列 印 文 章

大 中 小

富比世雜誌(Forbes Magazine)12日公布最新全球富豪排名,受到金融海嘯影響,2008年首富華倫巴菲特(Warren Buffett)財富縮水近半,微軟(Microsoft Corp)創辦人比爾蓋茲(Bill Gates)重登全球最有錢人寶座。

金融海嘯吞噬全球富豪近2兆美元的財富,2009年全球只剩793位符合定義的有錢人,較2008年減少20%。財富縮水因而跌出榜外的富豪以居於俄羅斯、印度和土耳其最多。

2009年富人財富幾近減半,比爾蓋茲2008年身價達580億美元,如今跌至400億美元。2008年首富巴菲特資產達620億美元,1年後大減40%,剩下370億美元,為居第2。排名第3者為墨西哥電信鉅子Carlos Slim,身家財產達350億美元。富比世雜誌統計,這3位富豪過去1年財富蒸發共計680億美元。

放大

放大

富比世2009年全球富豪排名出爐,比爾蓋茲取代華倫巴菲特,成為全球首富。圖像由左至右為Gates,Buffett,Slim,Ellison。

富比世總編輯Steve Forbes指出,富豪雖然不需要擔心溫飽問題,但如果他們的財富持續縮水,而世界並未產生新的富豪取代其位置,這對全球經濟而言是一項壞消息,更表示富豪以外的平凡人日子不好過。

平均而言,富豪資產縮水近3分之1,總資產自2008年的4.4兆美元,跌至2009年的2.4兆美元,跌幅達45.5%(由於富豪人數也減少,因此平均每位富豪資產縮水幅度僅3分之1) 。人數也從1,125人減少至793人。富比世資深編輯Luisa Kroll表示,這是2003年來財富和人數最嚴重的下滑,過去甚至沒見過這麼大的跌幅。

紐約市則取代莫斯科成為全球富豪最多的城市,人數達55人。相反的,俄羅斯近年來富豪人數激增,過去1年卻遭受重創,人數自87人銳減至32人。新興國家富豪大都歷經大起大落,除俄羅斯外,土耳其和印度也榜上有名。

值得一提的是排名前20名的富豪中,唯一一位財富不減反增的是紐約市長彭博(Michael Bloomberg)。由於重新評估其媒體公司價值,彭博財富自2008年的115億美元上升至160億美元。

富比世資深編輯Matthew Miller表示,這年頭財富縮水少於20%的富豪,可算是非常成功的了,例如創辦沃爾瑪(Wal-Mart)的Walton家族,資產減少50億美元,但公司股價卻逆勢上揚,減少財富縮水幅度。

加入資料匣

轉 寄 朋 友

列 印 文 章

大 中 小

富比世雜誌(Forbes Magazine)12日公布最新全球富豪排名,受到金融海嘯影響,2008年首富華倫巴菲特(Warren Buffett)財富縮水近半,微軟(Microsoft Corp)創辦人比爾蓋茲(Bill Gates)重登全球最有錢人寶座。

金融海嘯吞噬全球富豪近2兆美元的財富,2009年全球只剩793位符合定義的有錢人,較2008年減少20%。財富縮水因而跌出榜外的富豪以居於俄羅斯、印度和土耳其最多。

2009年富人財富幾近減半,比爾蓋茲2008年身價達580億美元,如今跌至400億美元。2008年首富巴菲特資產達620億美元,1年後大減40%,剩下370億美元,為居第2。排名第3者為墨西哥電信鉅子Carlos Slim,身家財產達350億美元。富比世雜誌統計,這3位富豪過去1年財富蒸發共計680億美元。

放大

放大

富比世2009年全球富豪排名出爐,比爾蓋茲取代華倫巴菲特,成為全球首富。圖像由左至右為Gates,Buffett,Slim,Ellison。

富比世總編輯Steve Forbes指出,富豪雖然不需要擔心溫飽問題,但如果他們的財富持續縮水,而世界並未產生新的富豪取代其位置,這對全球經濟而言是一項壞消息,更表示富豪以外的平凡人日子不好過。

平均而言,富豪資產縮水近3分之1,總資產自2008年的4.4兆美元,跌至2009年的2.4兆美元,跌幅達45.5%(由於富豪人數也減少,因此平均每位富豪資產縮水幅度僅3分之1) 。人數也從1,125人減少至793人。富比世資深編輯Luisa Kroll表示,這是2003年來財富和人數最嚴重的下滑,過去甚至沒見過這麼大的跌幅。

紐約市則取代莫斯科成為全球富豪最多的城市,人數達55人。相反的,俄羅斯近年來富豪人數激增,過去1年卻遭受重創,人數自87人銳減至32人。新興國家富豪大都歷經大起大落,除俄羅斯外,土耳其和印度也榜上有名。

值得一提的是排名前20名的富豪中,唯一一位財富不減反增的是紐約市長彭博(Michael Bloomberg)。由於重新評估其媒體公司價值,彭博財富自2008年的115億美元上升至160億美元。

富比世資深編輯Matthew Miller表示,這年頭財富縮水少於20%的富豪,可算是非常成功的了,例如創辦沃爾瑪(Wal-Mart)的Walton家族,資產減少50億美元,但公司股價卻逆勢上揚,減少財富縮水幅度。

【電子時報2009-03-11】巴菲特認為美國經濟像墜崖 未來失業率和通膨將雙雙攀高2009/03/11-蕭菁菁

巴菲特認為美國經濟像墜崖 未來失業率和通膨將雙雙攀高2009/03/11-蕭菁菁

加入資料匣

轉 寄 朋 友

列 印 文 章

大 中 小

美國經濟狀況有多差?投資大師巴菲(Warren Buffett)特形容如同「跳懸崖」(fallen on a cliff)一般,而美國政府致力於振興經濟,未來可能產生後遺症:通膨率超越1970年代的水準。

巴菲特在接受CNBC電視網專訪時表示,美國人擔心害怕、茫然,以致於消費習慣改變,這從他旗下控股事業波克夏(Berkshire Hathaway)的營運狀況就可一目了然。

巴菲特認為,未來美國失業率可能進一步攀高,且政府現在規劃的振興方案容易引發通膨。他將經濟危機比喻成軍事衝突,需要有1位指揮官,國會必須團結起來支持總統歐巴馬(Barack Obama),愛國的美國人必須瞭解,這是1場戰爭。

放大

巴菲特說美國經濟像跳懸崖,美國人必須團結支持總統歐巴馬,來戰勝這場經濟衰退。彭博

巴菲特說,經濟衰退終將會結束,未來世代的生活將比他們的父母改善,但經濟並非說變就變,而通膨對目前的狀況來講是適當的。

對於美國政府紓困金融業和美國國際集團(AIG),巴菲特說儘管大家不樂見,但這是必要的措施,同時他也主張擔保銀行存款戶。巴菲特重申富人不應減稅的看法,但他也認為不該把企業執行長妖魔化,只因為他們乘坐專用噴射機提升效率。波克夏擁有飛機租賃公司NetJets股權。

由於衍生性金融商品和股票投資組合價值縮水,巴菲特經營的控股事業波克夏第4季淨利銳減96%,每股淨值在2008年下跌9.6%,是巴菲特任期間最差表現,過去1年來波克夏股價幾乎腰斬。

旗下70幾個事業體都承受經濟衰退的壓力,但部分事業仍有斬獲,包括Geico保險和Dairy Queen冰淇淋,不過珠寶事業則是慘不忍睹。

加入資料匣

轉 寄 朋 友

列 印 文 章

大 中 小

美國經濟狀況有多差?投資大師巴菲(Warren Buffett)特形容如同「跳懸崖」(fallen on a cliff)一般,而美國政府致力於振興經濟,未來可能產生後遺症:通膨率超越1970年代的水準。

巴菲特在接受CNBC電視網專訪時表示,美國人擔心害怕、茫然,以致於消費習慣改變,這從他旗下控股事業波克夏(Berkshire Hathaway)的營運狀況就可一目了然。

巴菲特認為,未來美國失業率可能進一步攀高,且政府現在規劃的振興方案容易引發通膨。他將經濟危機比喻成軍事衝突,需要有1位指揮官,國會必須團結起來支持總統歐巴馬(Barack Obama),愛國的美國人必須瞭解,這是1場戰爭。

放大

巴菲特說美國經濟像跳懸崖,美國人必須團結支持總統歐巴馬,來戰勝這場經濟衰退。彭博

巴菲特說,經濟衰退終將會結束,未來世代的生活將比他們的父母改善,但經濟並非說變就變,而通膨對目前的狀況來講是適當的。

對於美國政府紓困金融業和美國國際集團(AIG),巴菲特說儘管大家不樂見,但這是必要的措施,同時他也主張擔保銀行存款戶。巴菲特重申富人不應減稅的看法,但他也認為不該把企業執行長妖魔化,只因為他們乘坐專用噴射機提升效率。波克夏擁有飛機租賃公司NetJets股權。

由於衍生性金融商品和股票投資組合價值縮水,巴菲特經營的控股事業波克夏第4季淨利銳減96%,每股淨值在2008年下跌9.6%,是巴菲特任期間最差表現,過去1年來波克夏股價幾乎腰斬。

旗下70幾個事業體都承受經濟衰退的壓力,但部分事業仍有斬獲,包括Geico保險和Dairy Queen冰淇淋,不過珠寶事業則是慘不忍睹。

【電子時報2009-03-12】Pimco、巴菲特和麥嘉華異口同聲警告 通膨捲土重來2009/03/12-蕭菁菁

Pimco、巴菲特和麥嘉華異口同聲警告 通膨捲土重來2009/03/12-蕭菁菁

加入資料匣

轉 寄 朋 友

列 印 文 章

大 中 小

全球最大債券投資基金Pimco(Pacific Investment Management Co.)、巴菲特(Warren Buffett)和麥嘉華(Marc Faber)異口同聲預測,通膨將捲土重來。

Pimco在1項報告中指出,美國政府和聯準會(Fed)採行的救市措施,最快在2010年將引發商品和服務成本上揚。原物料產商延後開採,意味著未來當景氣復甦後,供給緊縮同使也會促使物價上漲。

Fed為了活絡貨幣市場流動性,已經將隔夜拆款利率指標降至0~0.25%的水準,並且大舉印鈔票,使其資產膨脹至1.9兆美元。總統歐巴馬(Barack Obama)的振興計畫,可能促使美國預算赤字達1.75兆美元。

放大

日本和大陸等國面臨通貨緊縮危機,專家認為美國政府的救市將在未來引發通膨。彭博

放大

美國政府目前的振興措施可能埋下通膨的種子,在經濟開始好轉之時,消費物價也將跟著攀高,越來越多投資者持這種看法,巴菲特本週在接受CNBC時就曾說,未來通膨率將超越1970年代的水準,麥嘉華也表示美國通膨正醞釀著上漲的動力。

美國公債近期走勢反應投資人預期通膨升溫的心態,10年期公債和抗通膨債券(TIPS)的殖利率差現在擴大至0.87個百分點,高於2008年底的0.09個百分點,過去5年平均為2.27個百分點。

不過,目前全球景氣持續惡化,尚看不到通膨的跡象,截至1月底為止的12個月,美國消費者物價平均是持平的現象。部分地區則面臨通貨緊縮的危機,日本1月物價1年來首次下跌,大陸則是2002年以來首次下跌。

加入資料匣

轉 寄 朋 友

列 印 文 章

大 中 小

全球最大債券投資基金Pimco(Pacific Investment Management Co.)、巴菲特(Warren Buffett)和麥嘉華(Marc Faber)異口同聲預測,通膨將捲土重來。

Pimco在1項報告中指出,美國政府和聯準會(Fed)採行的救市措施,最快在2010年將引發商品和服務成本上揚。原物料產商延後開採,意味著未來當景氣復甦後,供給緊縮同使也會促使物價上漲。

Fed為了活絡貨幣市場流動性,已經將隔夜拆款利率指標降至0~0.25%的水準,並且大舉印鈔票,使其資產膨脹至1.9兆美元。總統歐巴馬(Barack Obama)的振興計畫,可能促使美國預算赤字達1.75兆美元。

放大

日本和大陸等國面臨通貨緊縮危機,專家認為美國政府的救市將在未來引發通膨。彭博

放大

美國政府目前的振興措施可能埋下通膨的種子,在經濟開始好轉之時,消費物價也將跟著攀高,越來越多投資者持這種看法,巴菲特本週在接受CNBC時就曾說,未來通膨率將超越1970年代的水準,麥嘉華也表示美國通膨正醞釀著上漲的動力。

美國公債近期走勢反應投資人預期通膨升溫的心態,10年期公債和抗通膨債券(TIPS)的殖利率差現在擴大至0.87個百分點,高於2008年底的0.09個百分點,過去5年平均為2.27個百分點。

不過,目前全球景氣持續惡化,尚看不到通膨的跡象,截至1月底為止的12個月,美國消費者物價平均是持平的現象。部分地區則面臨通貨緊縮的危機,日本1月物價1年來首次下跌,大陸則是2002年以來首次下跌。

【經濟日報2009-03-10】巴菲特:美國經濟 五年復甦

巴菲特:美國經濟 五年復甦

【經濟日報╱編譯季晶晶/綜合外電】 2009.03.10 04:15 am

股神巴菲特9日表示,美國經濟已墜落懸崖,接近最糟狀況,使得美國人陷入恐懼。他把現在對抗經濟衰退比擬做經濟抗戰,但預言經濟可在五年內復甦。

巴菲特接受電視訪問說:「我從來沒看過美國人這麼恐懼。只要五分鐘就能心生恐懼,但要很長的時間才能重拾信心。沒有信心的話,這個體系就行不通。」

他把失業率竄至25年來新高、股票降到12年來低點的惡劣情勢,和1941年12月7日發生的珍珠港事變相提並論,但他說這是一場打得贏的戰爭。

他認為歐巴馬總統應直接對嚇壞了的消費者提出保證,兩黨應合作支持政府,但不應有太多指定用途的專案撥款。

巴菲特警告,未來失業率還可能持續上揚,經濟振興方案也可能產生通貨膨脹的副作用,比1970年代通膨率高達兩位數還要糟。一切要靠政府施政的智慧才能挽救頹勢。

他預言:「五年後經濟會好轉,不過希望速度可以再快些。美國的好日子就在前方,但多快可抵達目的仍是疑問。」

雖然巴菲特對股票市場將止跌反彈表現出強烈信心,但未提及是否會加碼稍早買進的個股,例如奇異公司(GE)和美國運通公司(AE)。

巴菲特表示,波克夏要維持足夠資本做為緩衝,最少要100億美元。他說:「我想絕對確保波克夏不需要任何人馳援以度過難關。」

經濟不景氣也重創波克夏的投資組合。用來追蹤績效的每股帳面價值在2008年下滑9.6%,表現為巴菲特1965年入主以來最糟。波克夏2月底公布去年第四季財報,獲利衰退幅度高達96%,從前年同期的29億美元大降至1.17億美元,是連續第五季下滑。

【2009/03/10 經濟日報】@ http://udn.com/

【經濟日報╱編譯季晶晶/綜合外電】 2009.03.10 04:15 am

股神巴菲特9日表示,美國經濟已墜落懸崖,接近最糟狀況,使得美國人陷入恐懼。他把現在對抗經濟衰退比擬做經濟抗戰,但預言經濟可在五年內復甦。

巴菲特接受電視訪問說:「我從來沒看過美國人這麼恐懼。只要五分鐘就能心生恐懼,但要很長的時間才能重拾信心。沒有信心的話,這個體系就行不通。」

他把失業率竄至25年來新高、股票降到12年來低點的惡劣情勢,和1941年12月7日發生的珍珠港事變相提並論,但他說這是一場打得贏的戰爭。

他認為歐巴馬總統應直接對嚇壞了的消費者提出保證,兩黨應合作支持政府,但不應有太多指定用途的專案撥款。

巴菲特警告,未來失業率還可能持續上揚,經濟振興方案也可能產生通貨膨脹的副作用,比1970年代通膨率高達兩位數還要糟。一切要靠政府施政的智慧才能挽救頹勢。

他預言:「五年後經濟會好轉,不過希望速度可以再快些。美國的好日子就在前方,但多快可抵達目的仍是疑問。」

雖然巴菲特對股票市場將止跌反彈表現出強烈信心,但未提及是否會加碼稍早買進的個股,例如奇異公司(GE)和美國運通公司(AE)。

巴菲特表示,波克夏要維持足夠資本做為緩衝,最少要100億美元。他說:「我想絕對確保波克夏不需要任何人馳援以度過難關。」

經濟不景氣也重創波克夏的投資組合。用來追蹤績效的每股帳面價值在2008年下滑9.6%,表現為巴菲特1965年入主以來最糟。波克夏2月底公布去年第四季財報,獲利衰退幅度高達96%,從前年同期的29億美元大降至1.17億美元,是連續第五季下滑。

【2009/03/10 經濟日報】@ http://udn.com/

【新浪網2009-03-14】AIG曾兩度求助股神

AIG曾兩度求助股神

2009-03-14 05:11:14 轉寄給朋友

列印

( 本報訊)

股神巴菲特表示,在美國政府出手阻止保險巨擘AIG于9月崩潰之前,AIG在最後階段曾兩度請求他給予協助。

巴菲特受訪時稱,他巧妙回答AIG當時的執行長Robert Willumstad 于去年9月某個周五晚打來的電話,對該保險公司部分美國產物意外事故業務選擇不出價。他說,當周周末,AIG又希望他能參與一項交易,但該交易後因民間團體提供資金的期盼落空而宣告結束。他強調,「這個投資案不會很難拒絕,他們需要的顯然超過我們所能供應的!」

巴菲特透露,在決定不要把巴郡的資金投入該保險公司部分美國業務之前,他當時曾花了「一或兩個小時」,檢視AIG的傳真文件。

2009-03-14 05:11:14 轉寄給朋友

列印

( 本報訊)

股神巴菲特表示,在美國政府出手阻止保險巨擘AIG于9月崩潰之前,AIG在最後階段曾兩度請求他給予協助。

巴菲特受訪時稱,他巧妙回答AIG當時的執行長Robert Willumstad 于去年9月某個周五晚打來的電話,對該保險公司部分美國產物意外事故業務選擇不出價。他說,當周周末,AIG又希望他能參與一項交易,但該交易後因民間團體提供資金的期盼落空而宣告結束。他強調,「這個投資案不會很難拒絕,他們需要的顯然超過我們所能供應的!」

巴菲特透露,在決定不要把巴郡的資金投入該保險公司部分美國業務之前,他當時曾花了「一或兩個小時」,檢視AIG的傳真文件。

【證券時報2009-03-14】巴菲特2009年致股東的信

巴菲特2009年致股東的信

鉅亨網新聞中心 (來源:財匯資訊,摘自:證券時報)

2009 / 03 / 14 星期六 10:23 上一則 下一則

有「股神」之稱的沃倫·巴菲特每年致伯克希爾·哈撒韋公司股東的信,是人們翹首以待、撼動市場的大事。今年也不例外,本周初,巴菲特就殘酷的商業形勢提出了自己的觀點。

44年來,伯克希爾·哈撒韋公司的賬面價值已從19美元漲至70530美元,年增長率達20.3%。但是,2008年是44年來最糟糕的一年,對伯克希爾的賬面價值和標準普爾500種指數來說都是。對於公司和市政債券、房地產和初級產品而言,這也是極具破壞性的一年。到年底,各類投資者都損失慘重,倍感困惑,彷彿誤入羽毛球賽場的小鳥一般。

聰明的貸款者不賭房價上升

伯克希爾·哈撒韋公司的業務之一是克萊頓房屋公司,這是預制屋行業規模最大的一家公司。它最近的經歷,或許對有關住房和抵押貸款的公共政策辯論有啟迪作用。

20世紀90年代,預制屋行業大多採取惡劣的銷售辦法。富有實際意義的首付要求經常不被理睬,有時還涉及造假。此外,不可能兌現的月供數額也得到了貸款者的同意,因為他們什麼也不會損失。因此出現的抵押貸款,通常經過證券化包裝,然後由華爾街公司賣給了毫不設防的投資者。這種邪惡而導致災難的行為鏈,必然要以災難告終,實際上也確實如此。

在房地產市場崩潰的背景下,克萊頓公司的198888位借款人卻還在繼續正常還貸。為什麼我們的借款人(他們的典型特徵是收入普通,信用記錄也談不上多好)的表現如此出色?答案很簡單,這得回到:貸款101法則。我們的借款人僅僅是比較了一下全額貸款與他們的實際收入(不是預期中的收入)之間的差距,然後決定他們是否有能力還貸。簡單地說,他們辦抵押貸款的時候就決定要還清這筆貸款,不管房價如何起落。

當然,我們的一些借款人也會遇到麻煩。他們一般沒有太多存款來幫助其渡過困境。出現拖欠貸款或喪失抵押品贖回權之類的現象,主要原因是失業,但死亡、離婚和醫療費用都會引起問題。如果失業率上升———在2009年這是肯定的,那麼就有更多克萊頓公司的借款人將遇到麻煩,我們的損失也會更大,雖然這種損失仍然是可以應付的。但房價走勢對我們的影響不大。

很多人在談到當前的房地產市場危機時,往往忽略了一個重要事實,那就是大多數斷供現象不是因為住房價值低於抵押貸款而引起的。相反,斷供是因為借款人無法支付月供。業主在付過有實際意義的首付(這筆錢來自存款而不是其他借款)後,很少會因為當前的住房價值低於抵押貸款數額,而拋棄現在的住處。相反,他們走人是因為無法支付月供。

自己擁有住房是一件美好的事情。我和家人現在的房子已經住了50年,而且還會繼續住下去。購買住房的主要動機應該是享樂和實用,而不是指望靠房子來賺錢或再融資。此外,購房者應該買與自己收入水平相符的住房。

當前的房地產市場危機應該給購房者、貸款機構、經紀公司和政府帶來一些簡單的教訓,以確保今後的穩定。購房至少要付10%實實在在的首付,並確保購房者的收入支付月供綽綽有餘。購房者的實際收入也應經過嚴格審核。讓人們擁有自己的住房雖然是一個理想的目標,但不應當成為首要目標,讓人們保住現有的住房才是我們的目標。

國庫券泡沫是最新的投資風險

去年我犯了一個大錯。在石油和天然氣價格接近頂峰的時候,我買入了大量美國康菲石油公司的股票。去年下半年能源價格出現暴跌,這是我始料不及的。雖然現在我仍然堅信今後油價極有可能遠遠高於現在的每桶40至50美元價格,但到目前為止我還是錯了。而且即使今後能源價格上漲,此次購入股票的糟糕時機,還是讓伯克希爾·哈撒韋公司損失了幾十億美元……

從好的方面來說,去年我們購入裡格利公司、高盛公司和通用電氣公司發行的總額為146億美元的固定收益證券。此外,在購入3家公司發行的固定收益證券過程中,作為額外獎勵,我們還得到了實際參股權。為了籌資購買這些固定收益證券,我不得不賣掉了一部分我本想保留的股票(主要是強生公司、寶潔公司和康菲石油公司的股票)。

投資界面臨的風險,已經從價值低估轉向價值高估。這種變化不可小覷,鐘擺弧度更大了。幾年前,投資優級市政公債或公司債券,能得到像今天這樣的收益,幾乎是無法想像的,儘管無風險的政府債券短期收益接近於零,長期收益也少得可憐。編寫現代金融史的時候,我們無疑會提到20世紀90年代末的網絡泡沫和本世紀初的房地產市場泡沫,但2008年底的國庫券泡沫或許也同樣值得一提。

幾乎可以肯定地說,以目前的收益率長期持有現金等價物或長期政府債券是一種糟糕的政策。當然,隨著金融危機日益加深,這些金融票據的持有者會愈發覺得自己的選擇很舒適———事實上,他們幾乎有點沾沾自喜。當金融評論家高呼「現金是王」的時候,他們認為自己的判斷得到了肯定,儘管這些美妙的現金幾乎沒有給他們帶來任何收益,而且隨著時間的推移,購買力也必定會越來越低。

鉅亨網新聞中心 (來源:財匯資訊,摘自:證券時報)

2009 / 03 / 14 星期六 10:23 上一則 下一則

有「股神」之稱的沃倫·巴菲特每年致伯克希爾·哈撒韋公司股東的信,是人們翹首以待、撼動市場的大事。今年也不例外,本周初,巴菲特就殘酷的商業形勢提出了自己的觀點。

44年來,伯克希爾·哈撒韋公司的賬面價值已從19美元漲至70530美元,年增長率達20.3%。但是,2008年是44年來最糟糕的一年,對伯克希爾的賬面價值和標準普爾500種指數來說都是。對於公司和市政債券、房地產和初級產品而言,這也是極具破壞性的一年。到年底,各類投資者都損失慘重,倍感困惑,彷彿誤入羽毛球賽場的小鳥一般。

聰明的貸款者不賭房價上升

伯克希爾·哈撒韋公司的業務之一是克萊頓房屋公司,這是預制屋行業規模最大的一家公司。它最近的經歷,或許對有關住房和抵押貸款的公共政策辯論有啟迪作用。

20世紀90年代,預制屋行業大多採取惡劣的銷售辦法。富有實際意義的首付要求經常不被理睬,有時還涉及造假。此外,不可能兌現的月供數額也得到了貸款者的同意,因為他們什麼也不會損失。因此出現的抵押貸款,通常經過證券化包裝,然後由華爾街公司賣給了毫不設防的投資者。這種邪惡而導致災難的行為鏈,必然要以災難告終,實際上也確實如此。

在房地產市場崩潰的背景下,克萊頓公司的198888位借款人卻還在繼續正常還貸。為什麼我們的借款人(他們的典型特徵是收入普通,信用記錄也談不上多好)的表現如此出色?答案很簡單,這得回到:貸款101法則。我們的借款人僅僅是比較了一下全額貸款與他們的實際收入(不是預期中的收入)之間的差距,然後決定他們是否有能力還貸。簡單地說,他們辦抵押貸款的時候就決定要還清這筆貸款,不管房價如何起落。

當然,我們的一些借款人也會遇到麻煩。他們一般沒有太多存款來幫助其渡過困境。出現拖欠貸款或喪失抵押品贖回權之類的現象,主要原因是失業,但死亡、離婚和醫療費用都會引起問題。如果失業率上升———在2009年這是肯定的,那麼就有更多克萊頓公司的借款人將遇到麻煩,我們的損失也會更大,雖然這種損失仍然是可以應付的。但房價走勢對我們的影響不大。

很多人在談到當前的房地產市場危機時,往往忽略了一個重要事實,那就是大多數斷供現象不是因為住房價值低於抵押貸款而引起的。相反,斷供是因為借款人無法支付月供。業主在付過有實際意義的首付(這筆錢來自存款而不是其他借款)後,很少會因為當前的住房價值低於抵押貸款數額,而拋棄現在的住處。相反,他們走人是因為無法支付月供。

自己擁有住房是一件美好的事情。我和家人現在的房子已經住了50年,而且還會繼續住下去。購買住房的主要動機應該是享樂和實用,而不是指望靠房子來賺錢或再融資。此外,購房者應該買與自己收入水平相符的住房。

當前的房地產市場危機應該給購房者、貸款機構、經紀公司和政府帶來一些簡單的教訓,以確保今後的穩定。購房至少要付10%實實在在的首付,並確保購房者的收入支付月供綽綽有餘。購房者的實際收入也應經過嚴格審核。讓人們擁有自己的住房雖然是一個理想的目標,但不應當成為首要目標,讓人們保住現有的住房才是我們的目標。

國庫券泡沫是最新的投資風險

去年我犯了一個大錯。在石油和天然氣價格接近頂峰的時候,我買入了大量美國康菲石油公司的股票。去年下半年能源價格出現暴跌,這是我始料不及的。雖然現在我仍然堅信今後油價極有可能遠遠高於現在的每桶40至50美元價格,但到目前為止我還是錯了。而且即使今後能源價格上漲,此次購入股票的糟糕時機,還是讓伯克希爾·哈撒韋公司損失了幾十億美元……

從好的方面來說,去年我們購入裡格利公司、高盛公司和通用電氣公司發行的總額為146億美元的固定收益證券。此外,在購入3家公司發行的固定收益證券過程中,作為額外獎勵,我們還得到了實際參股權。為了籌資購買這些固定收益證券,我不得不賣掉了一部分我本想保留的股票(主要是強生公司、寶潔公司和康菲石油公司的股票)。

投資界面臨的風險,已經從價值低估轉向價值高估。這種變化不可小覷,鐘擺弧度更大了。幾年前,投資優級市政公債或公司債券,能得到像今天這樣的收益,幾乎是無法想像的,儘管無風險的政府債券短期收益接近於零,長期收益也少得可憐。編寫現代金融史的時候,我們無疑會提到20世紀90年代末的網絡泡沫和本世紀初的房地產市場泡沫,但2008年底的國庫券泡沫或許也同樣值得一提。

幾乎可以肯定地說,以目前的收益率長期持有現金等價物或長期政府債券是一種糟糕的政策。當然,隨著金融危機日益加深,這些金融票據的持有者會愈發覺得自己的選擇很舒適———事實上,他們幾乎有點沾沾自喜。當金融評論家高呼「現金是王」的時候,他們認為自己的判斷得到了肯定,儘管這些美妙的現金幾乎沒有給他們帶來任何收益,而且隨著時間的推移,購買力也必定會越來越低。

【大公報2009-03-14】巴菲特透露兩度拒絕救AIG

巴菲特透露兩度拒絕救AIG

2009-3-14

圖:巴菲特曾兩次拒絕救助AIG

據身家大縮水的「股神」巴菲特透露,美國國際集團(AIG)在被政府接管之前,曾兩度求助於他。

作為投資公司巴郡主席的巴菲特,在接受彭博社電視訪問時表示,他在去年九月的一個星期五,接到了AIG前行政總裁威倫斯坦德打來的電話,要求其競投AIG財險業務,他花去了一個或兩個小時時間,評估AIG傳真過來的文件,但是最終謝絕了這一請求。兩天之後,由於一家私人公司的交易資金未到位,AIG再次向巴菲特發出求救信號。

巴菲特稱,拒絕投資請求並不困難,AIG需要的資金明顯多出他們能夠提供的。巴菲特的退縮,為AIG透過私人投資者解決資金短缺的努力蒙上了陰影。就在同一周內,雷曼申請了破產保護。美國政府則在不久之後以850億美元的貸款換取了AIG的79.9%股權。作為入股條件的一部分,威倫斯坦德被現任行政總裁李迪取代。

巴菲特感慨到,全世界從未經歷過這樣的一個星期。

惠譽降巴郡評級

另外,評級機構惠譽表示,出於對巴郡股票與衍生品投資將錄得虧損的擔憂,該機構下調了巴郡的AAA評級。

惠譽將巴郡的債券發行商違約評級調低至AA+,其長期無擔保債券的評級,則被降為AA。巴郡的保險與再保險業務,評級則未有變化,但是惠譽警告稱,巴郡的全部評級存在進一步被下調的風險。惠譽還在聲明中指出,如果巴菲特無法勝任公司投資總監一職,亦將為巴郡帶來風險。

巴菲特在金融衍生品上的押注,導致巴郡股價在過去十二個月內下滑三成五。將衍生工具視作「大規模殺傷性金融武器」的巴菲特稱,他計劃發售更多衍生工具合約,但部分投資者認為,這將為巴郡帶來巨額損失。

【中國時報2009-03-13】7大輸家 至少腰斬235億

7大輸家 至少腰斬235億

2009-03-13 中國時報 【鍾玉玨/綜合十二日外電報導】

《富比世》富豪排行榜去年最大的「贏家」卻是今年最大的「輸家」。

阿尼爾·安巴尼(Anil Ambani):因旗下三家公司「信實通訊」、「信實電力」與「信實資產」的股價暴跌,阿尼爾.安巴尼財富縮水了三二○億美元。儘管財富銳減,還是保住了一百億美元身價,榮登富豪榜。

拉克希米·米塔爾(Lakshmi Mittal):鋼價跌跌不休,自去夏以來重挫七五%,加上被控反托拉斯遭歐洲重罰巨款,拖累全球最大鋼鐵製造商「Arcelor Mittal」的股價,也讓米塔爾財富縮水了二五七億美元。

華倫.巴菲特(Warren Buffett):就連「股神」巴菲特也會踢到鐵板。旗下波克夏.海瑟威控股公司因投資高盛集團、奇異公司優先股慘遭滑鐵盧,而大量購入「康菲石油公司」又是一大失策,導致波克夏.海瑟威股價幾近腰斬,財富驟減二五○億美元,但依舊是全球第二首富。

卡洛斯·斯利姆(Carlos Slim):身為拉美電信大亨的斯利姆去年榮登富比世富豪排行榜第二,不過財富在短短一年大幅縮水二五○億美元,旗下行動通訊「美洲移動」股價暴跌六成。但無阻大亨投資慾,去年買進紐約時報、紐約精品百貨公司「Saks」股權,可惜投資報酬率令人失望。

K.P.辛格(K.P.Singh):印度最大房地產商「DLF集團」董事長K.P.辛格資產少了二五○億美元,為了挽救公司股價,辛格曾實施庫藏股買回。

歐雷格·德里帕斯卡(Oleg Deripaska):俄羅斯鋁業大王德里帕斯卡今年從雲端重跌在地,因為公司股價一再被放空摜壓,財富大幅蒸發二四五億美元。

穆凱希.安巴尼(Mukesh Ambani):石化公司「信實工業集團」的股價重挫四成,財富因而少了二三五億美元,但仍以一九五億美元蟬連印度首富。

2009-03-13 中國時報 【鍾玉玨/綜合十二日外電報導】

《富比世》富豪排行榜去年最大的「贏家」卻是今年最大的「輸家」。

阿尼爾·安巴尼(Anil Ambani):因旗下三家公司「信實通訊」、「信實電力」與「信實資產」的股價暴跌,阿尼爾.安巴尼財富縮水了三二○億美元。儘管財富銳減,還是保住了一百億美元身價,榮登富豪榜。